ゴールドマンサックス証券の年収を部門別やタイトル別に詳しく解説します。

- ベースサラリーとボーナスの水準はどれぐらい?

- タイトル別にどれぐらいの年収がもらえる?

- 部門別にどれぐらい年収が変わるの?

といった疑問にお答えしていきます!

実際に働いている人からの情報や財務情報をもとに、ゴールドマンサックスの年収情報をまとめたので、信憑性はそれなりに高いと思います。

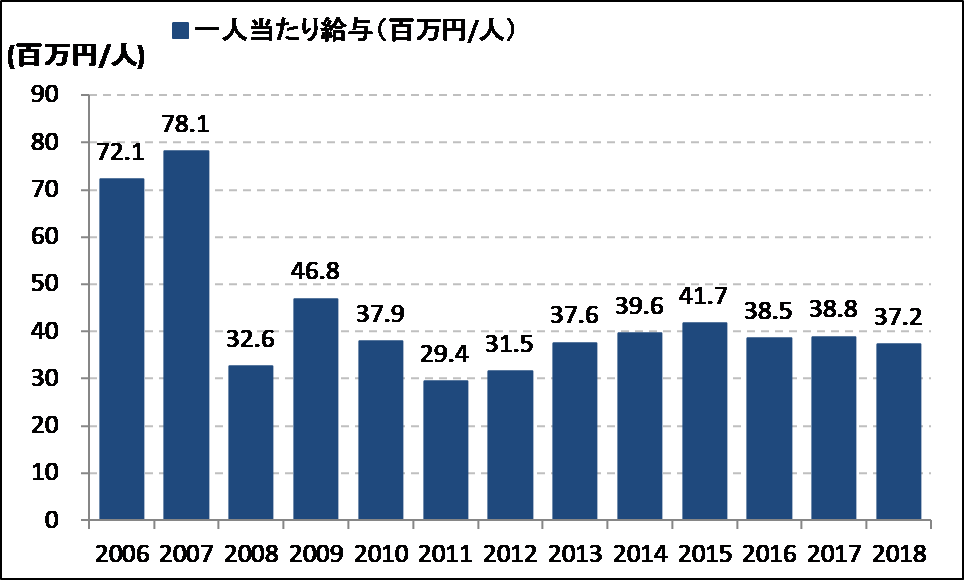

ゴールドマンサックス証券の平均年収の推移

まずはゴールドマンサックスのグローバルな平均年収の推移です。

ゴールドマンサックスは決算資料で人件費と従業員数を公表しているので、人件費÷従業員数で平均年収を計算することができます。

図:ゴールドマンサックス証券の平均年収の推移

リーマンショック前の2006年、2007年には平均年収7,000万円を超えていましたが、現在は落ち着いて年収4,000万円弱が続いています

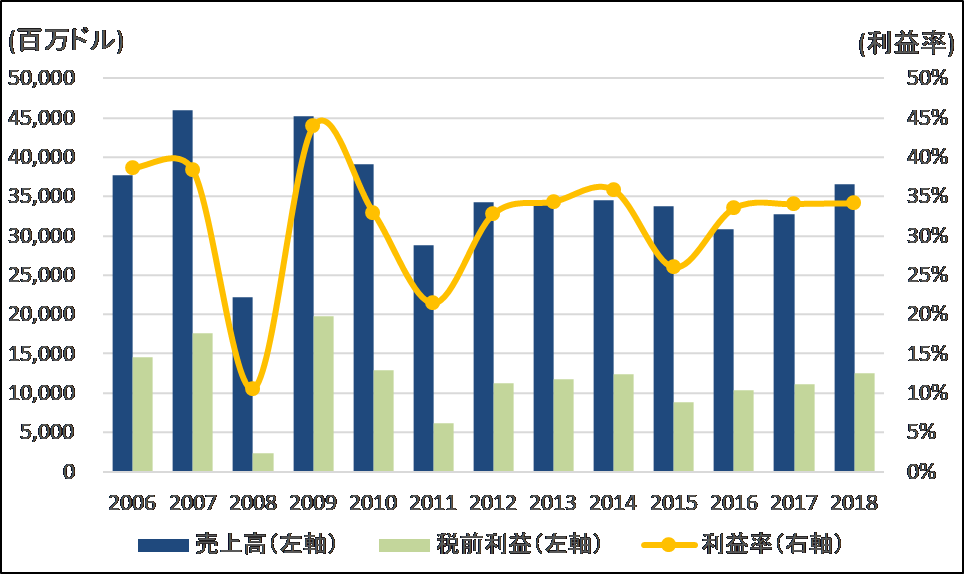

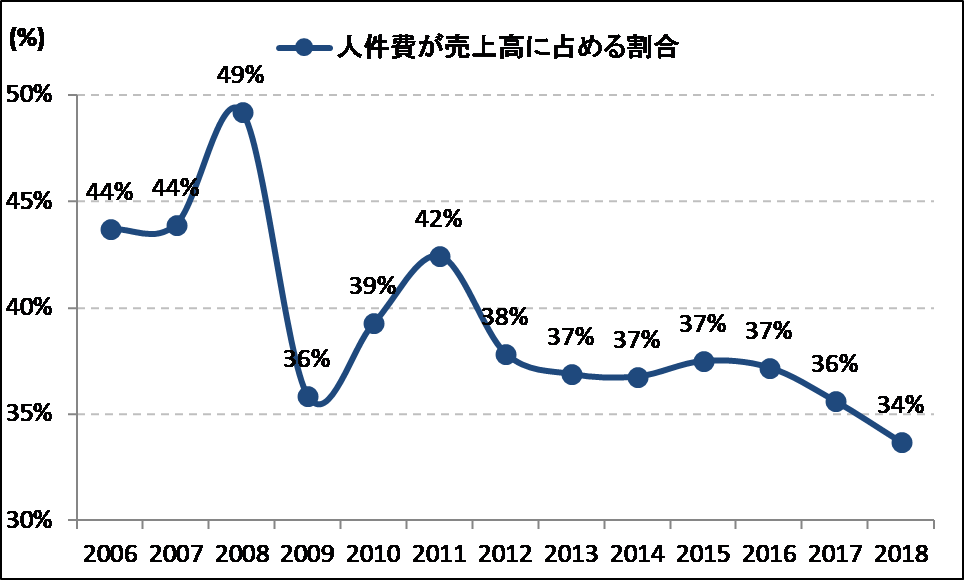

ゴールドマンサックスの人件費が売上高に占める割合

ゴールドマンサックスは2015年以降は利益を伸ばしているんですよね。ですが売上高に占める人件費の割合は年々下がっており、給料が伸びにくくなっております。

図:ゴールドマンサックス証券の売上・利益の推移

図:ゴールドマンサックス証券の人件費率の推移

ゴールドマンサックス証券の年収事例を部門別に大公開!

ゴールドマンサックスのグローバルな平均年収を見ても、実際に日本で働いた場合にどれぐらいの給料がもらえるのかいまいちピンときません。

そこで、クチコミ情報からゴールドマンサックスの年収事例を集めてみました。明らかに間違ってそうな金額の口コミは除いて、信頼性の高いものだけを集めています。

ちなみに、外資系金融の給料はベースサラリー(年俸)とボーナスに分けられます。

ベースサラリーとは、年俸として会社から毎年掲示される金額です。ベースサラリーを12ヶ月で割った数字が毎月の給料となります。そしてボーナスは一定額までは現金でもらえますが、その金額を超えるとストックオプションとして株での支給になります。

外資系金融の給料の仕組みや具体的な年収事例については、以下の記事も参考にしてみてください。

-

-

【2019年】ゴールドマンサックスの年収、業績、事業内容を徹底解説

ゴールドマンサックス証券の年収を部門別やタイトル別に詳しく解説します。「ベースサラリーとボーナスの水準はどれぐらい?」「タイトル別にどれぐらいの年収がもらえる?」といった疑問にお答えしていきます。実際に働いている人からの情報や財務情報をもとに、ゴールドマンサックスの年収情報をまとめたので、信憑性はそれなりに高いと思います。

それでは、ゴールドマンサックス証券の年収事例を部門別にご覧ください。

投資銀行部門(IBD)の年収事例(ベース)

まずは就活生から最も人気が高い投資銀行部門(IBD)のタイトル別年収です。

- 新卒1年目のアナリスト:ベースサラリー900万円+ボーナス

- アソシエイト(4~6年目):年収2,000万円~3,000万円

- ディレクター~マネージング・ディレクター:ベースサラリー2,500~5,000万円+ボーナス100%以上=年収5,000万円以上

2012~2013年頃まで新卒1年目の初任給は「ベース750万円+ボーナス」だったはずです。ですがIT企業やベンチャー企業に就活生の人気が移ってしまい、良い人材を確保するために初任給が上がりました。

今では働き方改革で1年目は労働時間も短くなっているので、とても恵まれた環境になっていると思います。

ゴールドマンサックスではありませんが、別の米系投資銀行では以下のように若手のベースサラリーが上がっていくようです(実際に働いている友人からの情報)。

- アナリスト1年目:900万円

- アナリスト2年目:1,000万円

- アナリスト3年目:1,100万円

- アソシエイト1年目:1,600万円

- アソシエいト2年目:1,700万円

- アソシエイト3年目:1,900万円

米系投資銀行はどこもベースサラリーはあまり変わらないので、ゴールドマンサックスのIBDでも同じぐらいのベースサラリーだと思います。5~6年前と比べると人手不足からかベースサラリーの水準が1割以上上がっています。

ヴァイスプレジデント(VP)になるとベースが2,000万円を超えて、ディレクター以上になるとベースが2,500~3,000万円ぐらいになります。

VP以上になると転職組も多いので、同じ年次でも人によってベースサラリーがけっこう変わると思います。

投資銀行部門(IBD)のボーナス水準

上記のベースサラリーに加えてボーナスももらえますが、ボーナスの金額は人によってバラバラです。

イメージですが、アナリスト3年目はアソシエイトへのサインオンボーナスも含めて1,000万円ぐらいのボーナスをもらえます。なので入社3年目には年収2,000万円を超えることになります。

アソシエイト1年目はサインオンボーナスはもらえませんが、1,000万円以上のボーナスがもらえることになるので、年収2,600万円以上、人によっては3,000万円を超えることになります。

- ディレクター以上になるとベースよりもボーナスの方が大きくなる

- 世間で知られている以上に労働時間は長い

マーケット部門(営業)の年収事例

続いてマーケット部門の営業の年収事例です。機関投資家向けに株や債券といった金融商品を営業する仕事です。

- アナリスト(1~3年目):年収900~1,500万円

- アソシエイト(4~6年目):年収1,500~2,500万円

- ヴァイスプレジデント(VP):ベースサラリー2,000~2,500万円+ボーナス

- マネージング・ディレクター(MD):3,500~4,000万円+ボーナス

僕の知り合いの話を聞く限りだと、営業の給料はIBDやトレーダーには劣りますが、リサーチに比べると高いイメージです。

成果が明確に数字で表れるので、成績が良い営業は若くてもたくさんボーナスがもらえます。ゴールドマンサックスではありませんが、VP1年目(30歳ぐらい)でベースとボーナス合わせて年収4,000万円ぐらいもらっている事例も聞いたことがあります。

ただし、営業成績とは別にけっこう社内政治が厳しいという話も聞きます。社内政治に敗れてクビになっていった人も僕の知り合いでいます。

- 業績に対しては非常にシビアだが、目標を達成すると収益の15%程度がボーナスとして支給されるのでモチベーションは高く維持できる

- 会社の業績に関係なく下から10%の人が毎年クビをきられる

調査部(リサーチ)の年収事例

続いては調査部門のアナリストの年収です。アナリストは企業を調査して目標株価や投資判断をレポートにまとめ、機関投資家向けに配信する仕事です。

- 新卒1年目:ベースサラリー750万円+ボーナス80万円=年収830万円

- 新卒2年目:ベースサラリー900万円+ボーナス0~300万円=年収900~1,200万円

- 新卒入社10年目:年収4,800万円

アナリストの新卒1年目のベース750万円というのは2014~2015年ぐらいの話なので少し情報が古いです。もしかしたら今では投資銀行部門と同じで900万円ぐらいの初任給がもらえるかもしれません。ですが正確な情報は未確認です。

ボーナスの水準も営業や投資銀行部門に比べると劣ります。アナリストも成績が数字で表れるので人によってボーナスの水準はかなり変わりますが、タイトル別でアナリストレベルだとボーナス0~500万円、アソシエイトレベルだと500~1,000万円ぐらいの水準だと思います(これは僕の推測です。詳しい方いたらTwitterまで連絡ください)。

ちなみに口コミでは年収1億もらってるアナリストもいるという話が出ていましたが、調査部門の給料は業界全体で落ち方が激しいので、今はゴールドマンサックスでも年収1億超えている人は1人しかいません(1人だけものすごい給料をもらってる別格がいます)。

バックオフィスの年収事例

最後にバックオフィス(オペレーション部門とIT部門)の年収事例も掲載しておきます。

- アナリスト:ベースサラリー650~800万円+ボーナス

- アソシエイト:年収900~1,100万円

- 新卒1年目:ベースサラリー800万円+ボーナス

- アソシエイト:年収1,000~1,500万円

- ヴァイスプレジデント:ベースサラリー1,500~2,000万円

- 昇進しても給与はあまり上がらない。不景気のときは肩書きを上げることを給与アップの代替にしていたような節がある

- 業界でもトップクラスの給与だが、オペレーションは全部署の中で最低クラス

ゴールドマンサックスの年収事例まとめ

上記にはトレーダーの年収を掲載していませんが、トレーダーはその年の個人の成績によってボーナスの金額が大きく変わるので、年収事例を掲載してもあまり意味はないと思いました。

ただ、年収クチコミの中には「30歳のトレーダーで年収1億円」というものもあったので、うまく稼げた年のアップサイドはトレーダーが最も大きいです。トレーダーは自分が稼いだ金額に対して何%がボーナスになるというのが決まっているので、利益を出したトレーダーは若くても高額なボーナスがもらえます。

トレーダーを除くと、やはり投資銀行部門が一番給料が高いですね。次いでマーケット部門の営業、そして株式調査部という順番です。

バックオフィスの中ではIT部門やリスク管理部門が比較的高くて、オペレーションが最も年収が低いようでした。

ゴールドマンサックス証券CEOの年収は25億円!

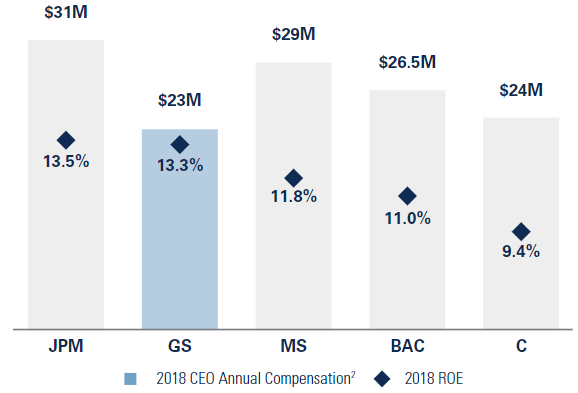

ゴールドマンサックス証券のCEOは2006年から2018年末まではLloyd Blankfein氏が務めていました。

Lloyd Blankfein氏が社長になった2006年、彼はなんと年収63億円(5,440万ドル、1ドル=116円換算)を稼ぎました。63億円の年収の内訳は、ベースサラリーが7,000万円、現金で受け取ったボーナスが32億円、ストックオプションが31億円でした。

しかし金融危機以降は金融業界の高額なボーナスに対する風当たりが強くなり、Lloyd Blankfein氏のボーナスも金融危機前と比べると半減しました。

2018年の彼の年収は25億円(2,300万ドル、1ドル=110円換算)でした。内訳はベースサラリーが8%、現金で受け取るボーナスが25%、ストックオプションが67%億円だったようです。

ちなみに、以下の図表はゴールドマンサックス証券の株主総会の資料に掲載されていた主要な外資系金融のCEOの年収一覧です。

図:JPモルガン、モルスタ、GS、メリル、CitiのCEOの年収一覧(2018年)

意外なことに、ゴールドマンサックスのCEOの年収以上は他の外資系投資銀行と比べると少し安めです。

ゴールドマンサックス証券の業務内容

最後に、ゴールドマンサックスの業務内容や部門別の業績についてまとめておきます。

ゴールドマンサックスに就職したい就活生や転職活動中の方は、どの部門を受けるかの参考にしてみてください。

| 事業部 | 業務内容 | |

|---|---|---|

| 投資銀行 | M&A | 合併、企業買収、業務提携、LBO、買収防衛、事業の再編などのアドバイス |

| 株式引受 | 新規株式公開(IPO)、売出し、公募増資、ブロック・トレード、転換社債などによる資金調達をサポート | |

| 債券引受 | 一般的な事業債からハイブリット証券や優先出資証券など、債券による資金調達をサポート | |

| マーケット | FICC | FICCとは「fixed income, currency, and commodities」の略。債券・為替・コモディティに投資を行う機関投資家向けのクライアントサービス。 |

| 株式 | 株式に投資を行う機関投資家向けのクライアントサービス。 | |

| 投資運用 | 債権・貸付 | 大企業の事業再編に伴う子会社・事業売却の受け皿となる投資から、大規模な設備投資を必要とする企業への成長資金の供給まで、柔軟なストラクチャーによる投資を行う |

| 株式 | ||

| 資産運用 | ゴールドマンサックスアセットマネジメントが提供する資産運用業務 | |

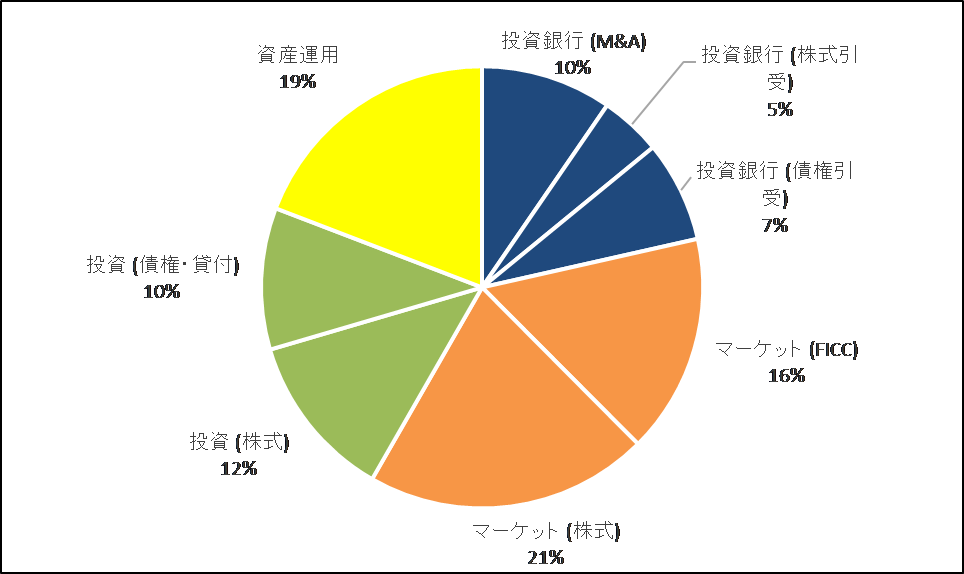

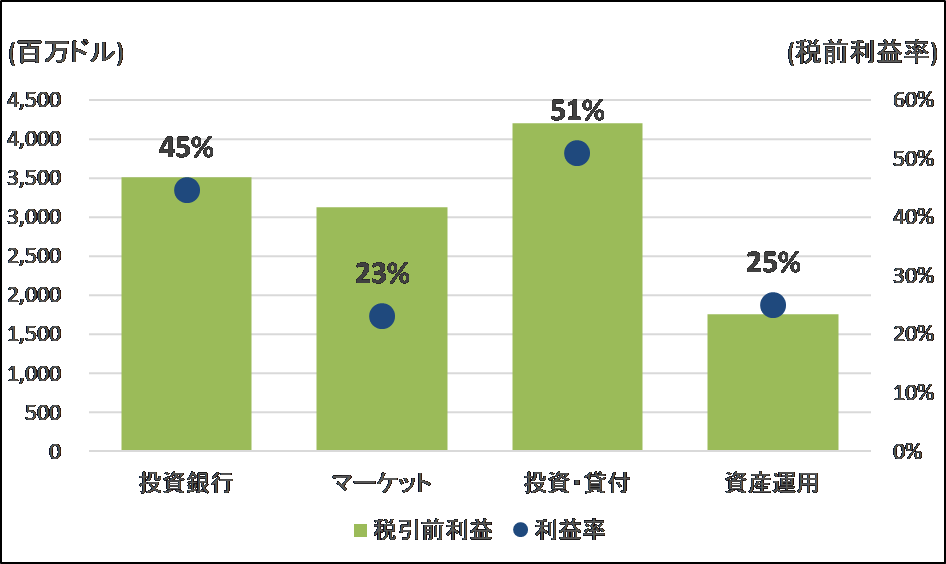

各部門の売上高と利益の構成も見てみましょう。

図:ゴールドマンサックスの売上構成比(18年度)

図:ゴールドマンサックスの事業別利益と利益率(18年度)

投資銀行部門と投資業務を行う部門の利益率が突出して高いですね。これらの部門では従業員が生み出している付加価値が高いことが分かります。就職する難易度が高い人気部門でもあります。

あなたの推定年収はいくら?

ここまでゴールドマンサックスの平均年収について調べてきましたが、もし今転職したらどれぐらいの年収がもらえるのか気になりませんか?

ミイダスというアプリでは、7万人の転職データから自分とにた経歴やスキルを持ったユーザーのデータを抽出し、今転職した場合の自分の推定年収を教えてくれます。

簡単な質問に答えていくだけで、5分ぐらいで自分の推定年収が分かります。ちなみに私もやってみたところ、自分と類似したユーザーに届いた平均年収は938万円となりました。

今の自分の半分以下の年収が掲示されてしまったんですが、外資系企業の高収入案件が少ないのでこういう金額になるのか、それとも今の自分が実力以上にもらいすぎなのか悩ましいところです汗

他にも自分のコンピテンシー(行動特性)やパーソナリティ(個性)がわかる診断もあるので、興味がある人は簡単にできるので気軽にやってみてください。