東証が昨年12月25日に「新しい市場区分の基準」と「TOPIX見直し方法」について詳細を発表し、市場での注目度が高まっています。

東証一部という市場がなくなって新たにプライム市場が生まれ、TOPIXの構成銘柄も変わります。これによって様々な売買需要が生まれるため、株価への影響も大きいです。短期的な投資アイデアではありますが、2021年の投資テーマの1つになると思います。

当記事では新しい市場区分とTOPIXの採用ルールについて解説し、株価への影響も考察します。

東証の新しい市場区分と新TOPIXの採用基準は異なる

市場区分の見直しそのものは昨年の2月に具体的な方針が発表されているので、特に新しい話ではありません。ただ今回の発表で、市場区分の基準となる流通株式の定義、移行に向けた手続き、TOPIX見直しの方法について詳細が明らかになりました。

これによって、これから企業がどんな行動を取ってくるのか、TOPIXと連動するパッシブファンドによる売買需要がどのように出てくるのか、ある程度予測できるようになりました。

今後予想される動きの例

東証の新しい市場区分が変更されることで、企業は新しい一部市場(プライム市場)に入れるような行動を取る可能性があります。

また、TOPIXの採用銘柄も変更されるので、パッシブファンドによる売り圧力・買い圧力が生まれます。

今回の制度変更でややこしいのが「東証の新しい市場区分」と「新しいTOPIXとで採用基準」が微妙に異なることです。

なので、新しい制度の内容については東証の新市場区分と新しいTOPIXの基準で分けて考える必要があります。

当記事では、前半で新しい市場区分について解説し、後半で新TOPIXについてまとめます。

東証の新しい市場区分と株価への影響

まず、東証の新しい市場区分の概要について説明します。

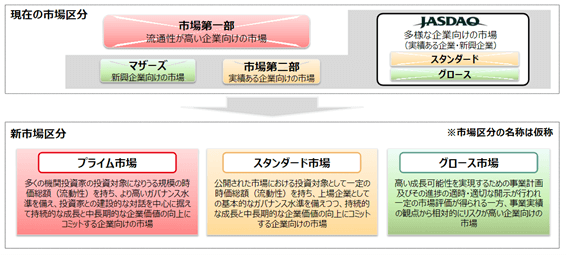

これまでの東証一部、東証二部、マザース、JASDAQという4つの市場区分が廃止され、プライム市場、スタンダード市場、グロース市場という3つの新しい市場区分に変更されます。

新しい市場区分の中で特に注目されているのがプライム市場です。この市場がこれまでの東証一部と同じような扱いになります。

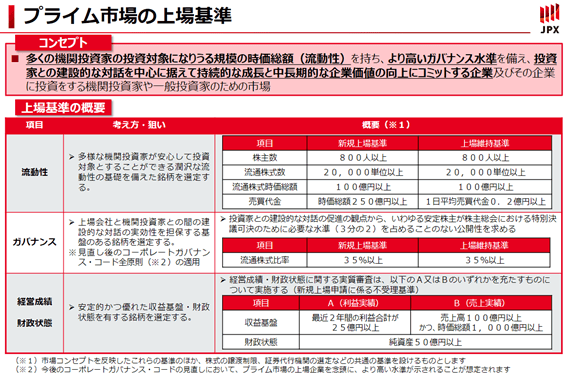

以下の画像がプライム市場の上場基準です。

現在の一部上場企業が上記のプライム市場の基準を満たしている場合、そのままプライム市場に残ることになります。

一方で基準を満たさなかった場合であっても、将来的に基準を満たすための計画書を提出すれば、プライム市場に残る事ができます。計画書を提出しなかった場合はスタンダード・グロース市場に上場することになります。

東証一部以外に上場している企業は、プライム市場の基準を満たしていればプライム市場に上場して、満たしていなければスタンダード・グロース市場に行きます。

東証一部企業の場合

- プライムの基準を満たす→プライム市場に上場

- プライムの基準を満たさない→計画書を提出した場合はプライムに上場、提出しない場合はスタンダード・グロース市場に上場

東証一部以外の企業の場合

- プライムの基準を満たす→プライム市場に上場

- プライムの基準を満たさない→スタンダード・グロース市場に上場

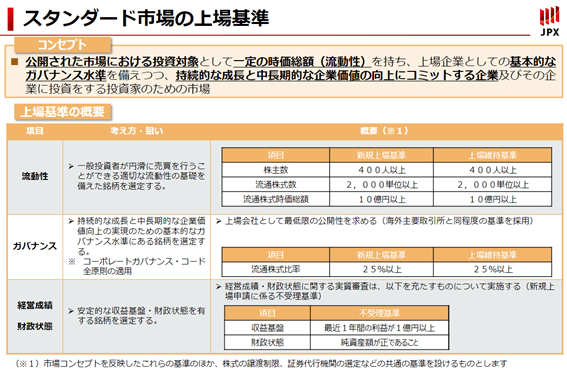

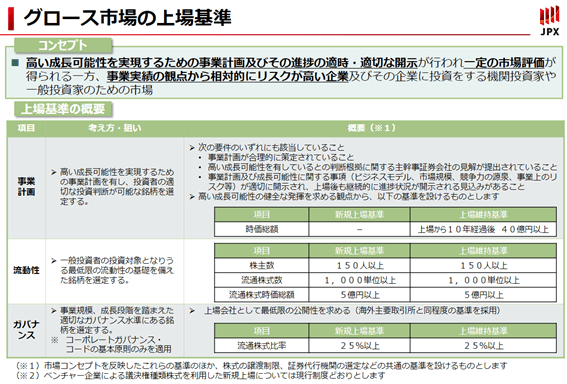

ちなみに、スタンダード市場とグロース市場の上場基準は以下の通りです。

プライム市場の上場基準で重要な流通株式

プライム市場の上場基準で特に重要なのが「流通株式時価総額で100億円以上」と「流通株式比率が35%以上」の2つです。

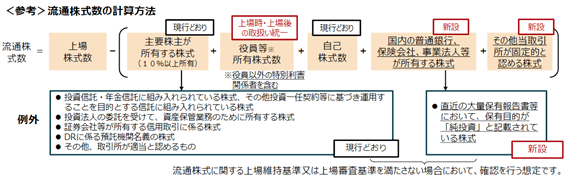

流通株式時価総額は「流通株式数×株価」で計算されます。

流通株式は現在のTOPIX浮動株と似たような定義です。言葉の通り「市場に流通している株式数」を意味しており、上場株式数から大株主や役員が保有する株式、企業が保有する自己株式、銀行や事業会社による政策保有株を除いて計算されます。

新しい市場区分が株価に与える影響

流通株式の定義は昨年12月に正式に発表されたもので、これまで不透明だった政策保有株式が流通株式から除かれることが明らかになりました。

そのため、流通株式比率が35%未満の企業や流通株式時価総額が100億円未満の企業は、新しい上場基準を満たすために大株主や持合株主が株を売却してくる可能性があります。そうなると株式需給に対してはネガティブです。

プライム市場に残れるかどうかの基準日は2021年6月末なので、プライム市場に残れるかどうか瀬戸際の企業では上記のような動きが出てくる可能性があります。

また、親子上場している企業の子会社側がプライム市場の基準を満たしていない場合、スタンダード・グロース市場に移管されるならわざわざ上場しているメリットが少ないと判断して、親子上場を解消するためのTOBが行われる可能性もあります。そうなった場合は株価にポジティブです。

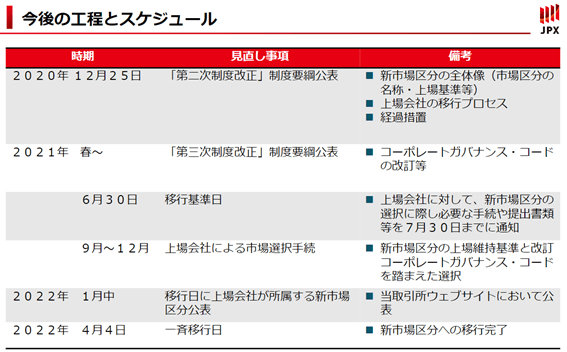

新市場区分への移行スケジュール

続いて、新しい市場区分に移行するまでのスケジュールをまとめます。

まず、2021年6月末が新市場への移行基準日となります。6月末に新しい市場区分の基準を各企業が満たしているかどうか判定されます。

その後、2021年9月~12月は上場企業による市場選択手続きの期間となります。新しい市場区分の上場基準と改定後コーポレートガバナンス・コードを踏まえて、上場企業がどの市場に上場するかを選びます。

現在の一部上場銘柄でプライムの基準を満たしていない企業は、将来的に基準を満たすための計画書を提出することでプライム市場に残る事ができます。逆にプライム市場に上場しないという選択もできるため、必ずしもプライムの条件を満たしている企業がすべてプライムに移管されるとも限りません。

企業からの申請をもとに東証は新しい市場区分を決定し、2022年1月にプライム・スタンダード・グロースの各市場に上場する企業の一覧が公表されます。そして2022年4月4日に新市場区分へと一斉に移行されます。

新しいTOPIX構成銘柄の見直しと株価への影響

続いてはTOPIX構成銘柄の見直しについて解説します。

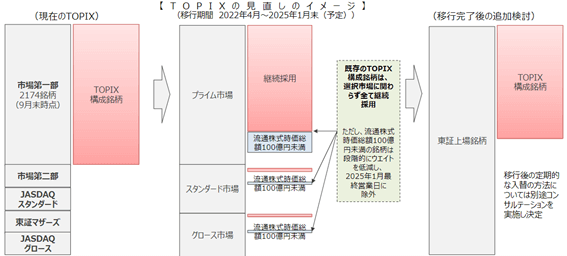

これまでのTOPIXは、東証一部に上場している全銘柄で構成されていました。

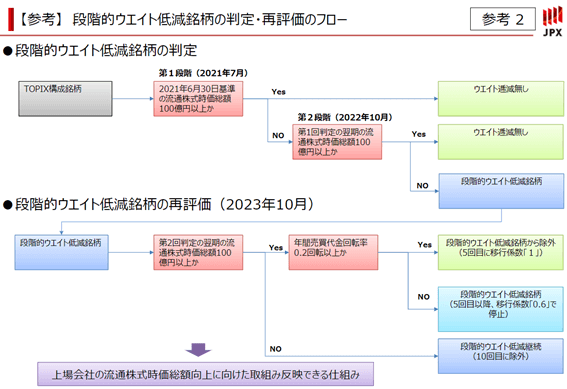

新しいTOPIXでは、①現在のTOPIX採用銘柄のうち流通株式時価総額が100億円未満の銘柄が徐々に除外されるのと、②現在の東証一部以外の上場企業のうち、プライム市場に上場する銘柄が新たにTOPIXに採用される、という2つの変化が起こります。

新しいTOPIXへの採用基準とスケジュール

まず、新市場区分への移行基準日と同じ2021年6月末の時点で流通株式時価総額が100億円以上の企業は、そのまま新しいTOPIXでも採用されます。

流通株式時価総額が100億円を下回った企業は、2022年10月にもう一度100億円以上かどうかの判定が行われます。ここで100億円以上と判定された企業は新しいTOPIXに残り、100億円未満と判定された企業は段階的にTOPIXでのウェイトが引き下げられて、2025年1月末までにTOPIXから完全に除外されます。

新しいTOPIX基準による株価への影響

まず、TOPIXから除外される銘柄はパッシブファンドに売られることになります。実際には、パッシブファンドの売りが出るよりも前からイベントドリブンな投資家による売りがでてくるため、2021年6月末や2022年10月末といったTOPIX採用の判定時期に株価が動くと思います。

一方で、現在は東証一部以外に上場していて将来的にプライム市場に上場する企業は、新たにTOPIXに採用されてパッシブファンドによる買い需要が生まれます。

ただしここで難しいのは、プライム市場に上場するかどうかを「企業が選ぶことができる」という点です。プライム市場に上場する場合はコーポレートガバナンス・コードへの適用基準が厳しくなるため、上場を維持するためのコストがスタンダード市場やグロース市場と比べると高くなります。高いコストを支払ってでもプライム市場に上場したいと思うかどうかの判断は企業側に委ねられているので、「上場基準を満たしているからパッシブの買い需要が出るはず」と単純に判断できないのが難しいところです。

まとめ

今回は「JPXの市場構造の在り方等の検討」の資料をもとに、自分なりに新しい市場区分とTOPIXの基準についてまとめてみました。けっこうややこしいので、もし間違っている箇所があったらこっそりと教えて下さい。

今回の制度変更が株価に与える影響をまとめると以下の通りです。

株価への影響まとめ

- 流通株式時価総額が100億円未満あるいは流通株式比率が35%未満の企業は、2021年6月末に向けて大株主や持合株主による売りが出てくる可能性がある(売り圧力)

- 親子上場をしている企業で、子会社がプライム市場への上場基準を満たさない場合、TOBによって親子上場が解消される可能性がある(買い圧力)

- 2021年6月末時点で流通株式時価総額が100億円未満の企業は、将来的にTOPIXから除外されてパッシブファンドによる売り圧力が出てくる可能性がある(売り圧力)

- 2021年6月末の時点でプライム市場の基準を満たしている東証一部以外の上場企業は、プライム市場に上場して新たにTOPIXに採用される可能性がある(買い圧力)

残念ながら「流通株式数」のデータを私たちが見ることは出来ません。スクリーニングツールを使って一覧を検索するのは難しいですが、流通株式と浮動株式は定義が似ているので、

- 浮動株式時価総額が100億円未満

- 浮動株式比率が35%未満

- プライム市場の条件を満たした東証一部以外の上場企業

といった銘柄を探してみると良いと思います。

最後までお読み頂きどうもありがとうございました!

この記事が役に立ちましたら、以下のツイートにコメントやRTして頂けるととても嬉しいです。

東証の新しい市場区分とTOPIXの採用基準についてブログ記事でまとめました。

スクリーニングするのは難しいですが、株価影響の考え方も書いています。短期的な投資アイデアですが、今年の重要な投資テーマの1つだと思います。https://t.co/SI3nwaGomq

— 上原@外銀→投資家 (@uehara_sato4) January 17, 2021