当記事では、投資家にとっても経営者にとっても重要な経営指標である「ROIC(投下資本利益率)」について徹底的に解説します。

ROICは企業価値の源泉となるとても重要な経営指標です。しかし、計算がやや面倒なため、ROICをあまり見ていない投資家や経営者はかなり多くいると思います。

ROICを経営指標として使いこなせば、ROEでは分からなかった「企業の本当の稼ぐ力」が見えるようになります。

当記事ではそんな重要指標であるROICについて、以下の目次でできるだけ分かりやすく、徹底的に解説しようと思います。

ROICとは?

ROICの意味と計算式

ROICはreturn on invested capitalの略で、日本語では投下資本利益率と訳されます。

ROICの計算式は以下の通りです。

ROICとは、事業に投下した資本(投下資本)に対してどれぐらいのリターンを得ることができたかを表す指標です。

分子は事業から得られる利益であるNOPAT(税引後営業利益)が、分母は事業に対して投じた資金の累積である投下資本が用いられます。

NOPATの計算式

NOPATはNet Operating Profit After Taxes(税引後営業利益)の略で、事業活動から生み出される利益額を表しています。

NOPATは以下のように計算されます。

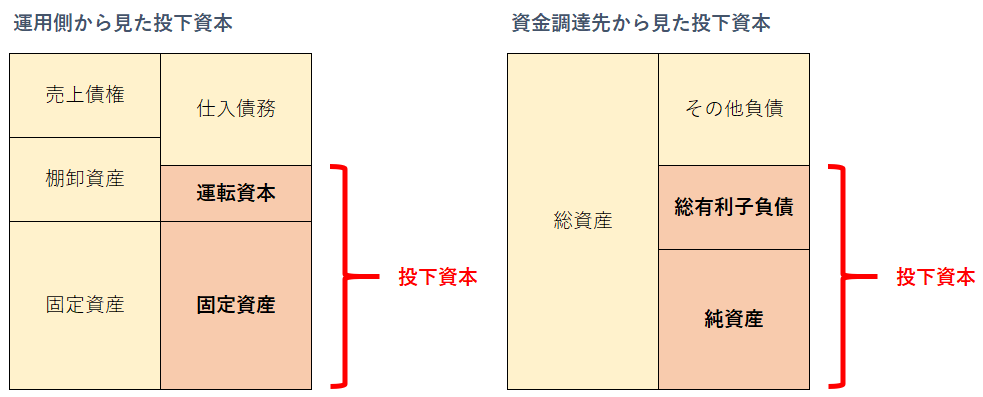

投下資本の計算式

投下資本とは、企業が事業に対して投資してきた金額の累積です。主に土地や工場、機械設備や運転資本が含まれます。

投下資本には2通りの計算方法があります。

投下資本=固定資産+流動資産-流動負債

もしくは、投下資本=固定資産+正味運転資本

投下資本=総有利子負債+純資産

※正味運転資本=売上債権+棚卸し資産-仕入れ債務

図:投下資本の図解

事業別のROICを計算して経営指標とする場合は、各項目が事業別に分けやすい(1)の方法でROICが計算されます。

一方で連結ベースでROICを計算する場合は、(2)の方法で計算されることが多いです。

なぜROICが重要なのか?

ROICは企業価値創造の重要なドライバーなのですが、多くの経営者や投資家は、ROICの重要性に気付いていません。

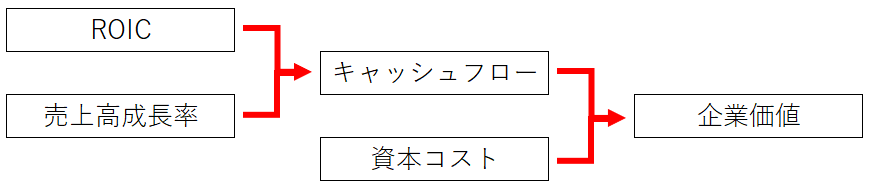

企業が生み出す価値の大きさは、究極的にはROICと売上成長によって決まります。

図:ROICと企業価値の関係

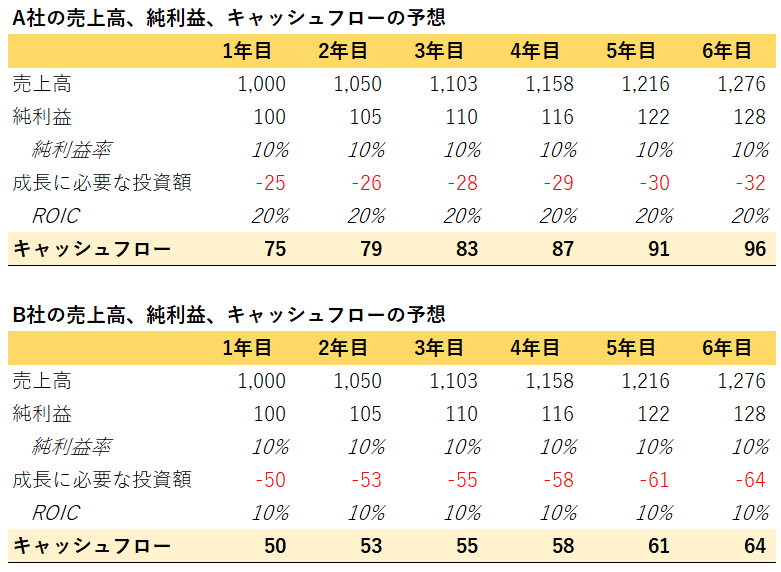

例えば、純利益率が同じ10%であるA社とB社があるとします。

単純に利益率で比較すればA社とB社は同じ実力があるように見えますが、ROICはA社が20%、B社が10%だとします。

A社もB社も共に毎年5%ずつ売上高が成長し、純利益率は10%が維持されるすると、2社のキャッシュフローの予想は以下のようになります。

A社もB社も毎年5%ずつ売上高が成長し、同じように純利益を伸ばしています。

しかし、同じ利益成長を実現するために必要な投資額はROICが高いA社の方がB社よりも少なくてすみます。

その結果、同じ利益額であってもA社の方が多くのキャッシュフローを生み出すことになります。

投資額=利益成長額÷ROIC

ROICとROEの違いは?

ROEの特徴

ROEは株主から預かった資本からどれだけのリターンが得られたのかを表す指標です。

ROEは株主から見た収益性を表す指標として最も重視される経営指標ではありますが、ROEの水準は上記の式のように財務レバレッジの影響を受けます。

なので、企業がROEを高めようと思ったら、自己株式の取得やリキャップCBの活用などで財務レバレッジを変化させることで、稼ぐ力は変わらなくとも短期的にROEの目標は達成することが可能となります。

ROICの特徴

一方でROICは、事業に投資した資金に対するリターンを測る指標なので、企業の稼ぐ力に直結した経営者目線の経営指標であると言えます。

ROICの分母である投下資本には株主資本と有利子負債がどちらも含まれるので、財務レバレッジの影響を受けません。

ROICとWACC、ROEと株主資本コストの関係

ROICとROEの違いとしてもう1つ重要な概念に「資本コスト」があります。

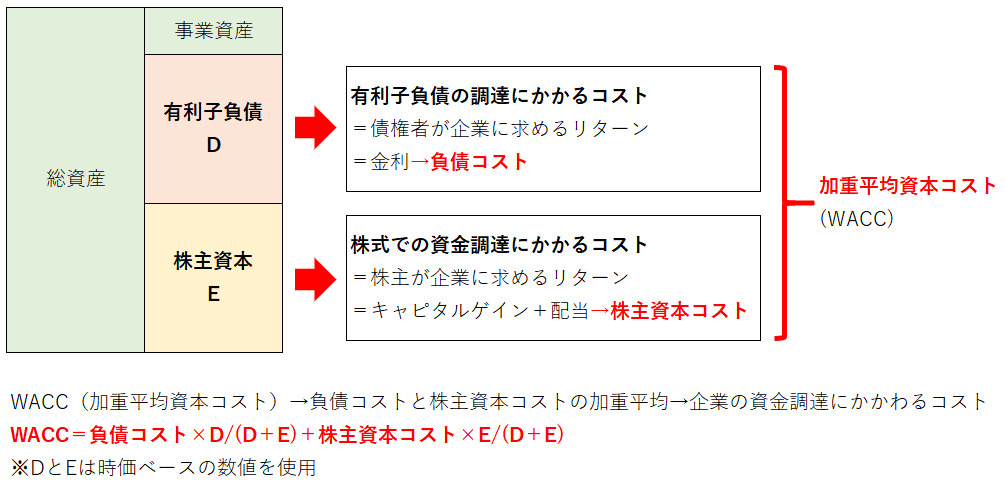

資本コストについての簡単な説明

資本コストとは、企業が資金を調達する時にかかるコストです。

資本コストには負債コストと株主資本コストの2種類があります。

- 負債コスト:企業が社債や借金などの有利子負債によって資金を調達する場合、その負債コストは借入金額に対する利払いとなります。

- 株主資本コスト:企業が株式の発行によって資金を調達する場合のコストのことを株主資本コストと呼びますが、これは株式投資家が企業に対して要求するキャピタルゲインと配当の合計となります。

資本コストとは企業が資金を提供してくれる債権者と株主に対して支払うリターンです。

つまり、「企業が資金を調達するのにかかるコスト」であるのと同時に裏を返せば「投資家が企業に対して求めるリターン」であるとも言えます。

そして、負債コストと株主資本コストの加重平均が、企業が資金を調達するのにかかるコストであるWACC(加重平均資本コスト)となります。

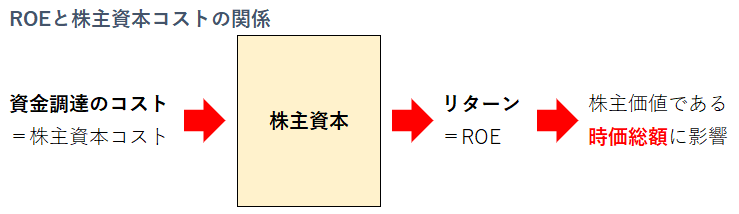

ROEと株主資本コストの関係

ROEは株主から調達した資本(株主資本)に対するリターンを表す指標です。

そして、企業が株主から資金を調達するのにかかるコストが株主資本コストなので、ROEに対応するコストは株主資本となります。

企業が株主が要求するリターン(株主資本コスト)以上にROEを稼げているかどうかによって、株式時価総額の水準が決まります。

株主資本コストを上回るROEを稼げている企業は付加価値を生み出せていると言えます。つまり、株主にとっての企業価値である株式時価総額が株主価値の簿価である株主資本を上回ることになります。

株式時価総額>株主資本

一方でROEが株主資本コストを下回っている場合、企業は株式投資家が要求するリターンを満たせていないということになります。この時、株式時価総額は株主資本を下回ることになります。

株式時価総額<株主資本

つまり、「時価総額÷株主資本(=PBR)」は「ROE÷株主資本コスト」と比例することになります。

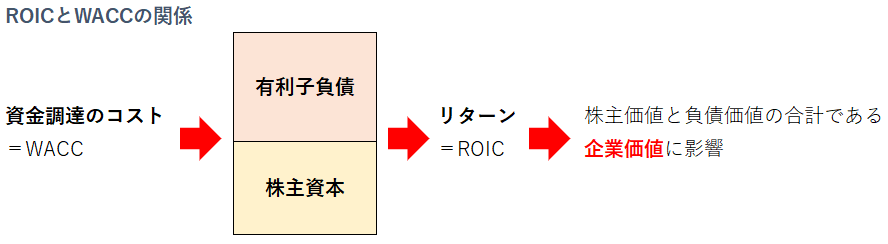

ROICとWACCの関係

一方で、ROICの分母には株主資本と有利子負債の合計である投下資本が使われています。

この投下資本の調達にかかる費用がWACCとなるので、ROICに対応するコストはWACCとなります。

企業が投資家(債権者と株主)が要求するリターン(WACC)以上にROICを稼げているかどうかによって、企業価値の水準が決まります。

ROICがWACCを上回るということは、企業は投資家からの要求以上のリターンを稼げているということです。この時、企業価値(純負債+株式時価総額)は簿価である投下資本よりも大きくなります。

企業価値>投下資本

一方でROICがWACCを下回る場合、企業は投資家が求めるリターンを満たせていないということになるので、企業価値は簿価である投下資本を下回ることになります。

企業価値<投下資本

つまり、「企業価値÷投下資本」は「ROIC÷WACC」と比例することになります。

ROICのメリットとデメリット

次に、ROICを使うことによるメリットとデメリットを紹介します。

ROICのメリット

1.企業の稼ぐ力に直結した経営指標である

ROICには財務レバレッジが含まれていないので、純粋に企業の稼ぐ力を反映した経営指標となります。

また、営業利益率などの売上高対比の指標には「投資額」という概念がないので投資効率を測ることができません。

ROICであれば投資に対するリターンを測定することができるので、キャッシュフローや企業価値に直結した経営指標であると言えます。

2.資本市場を意識した経営指標である

ROICがWACCを上回っているかどうかを測定することで、資本市場を意識した経営指標となります。これも営業利益率などの売上高対比の指標にはないROICならではの特徴です。

財務レバレッジに影響を受けず、資産効率も測定できる経営指標にROAがあります。しかし、ROAは分母の総資産に対応する資本コストがないので、資本市場を無視した経営指標になってしまいます。

- ROICの分母である投下資本→資本コストはWACC

- ROEの分母である株主資本→資本コストは株主資本コスト

- ROAの分母である総資産→分母の総資産には事業負債も含まれるため対応する資本コストが存在しない

3.バランスシートの効率化にもつながる

後ほど詳しく解説しますが、ROICを上げるためには利益率を上げる以外にもバランスシートの効率化という方法もあります。

収益性の低い資産を処分することもROICの改善につながるので、ROICを経営指標に取り入れることでバランスシートのスリム化と資産効率の向上につながります。

ROICのデメリット

一方で、ROICにはデメリットもあります。

1.会計方針の影響を受ける

ROICの分子であるNOPATは営業利益から計算されます。営業利益は会計上の利益でありキャッシュフローではないので、例えば減価償却の期間や方法を変更すると営業利益も変化することになります。

また、分母の投下資本についても、リースやSPC(特定目的会社)を使用して資産のオフバランス化を進めると、ROICが跳ね上がることになります。

2.事業が縮小均衡に陥るリスク

企業全体として短期的なROICの改善ばかりを重視しようとすると、必要以上に投資が抑制されて、ROICは高まっても利益はどんどん減っていく縮小均衡に陥るリスクがあります。

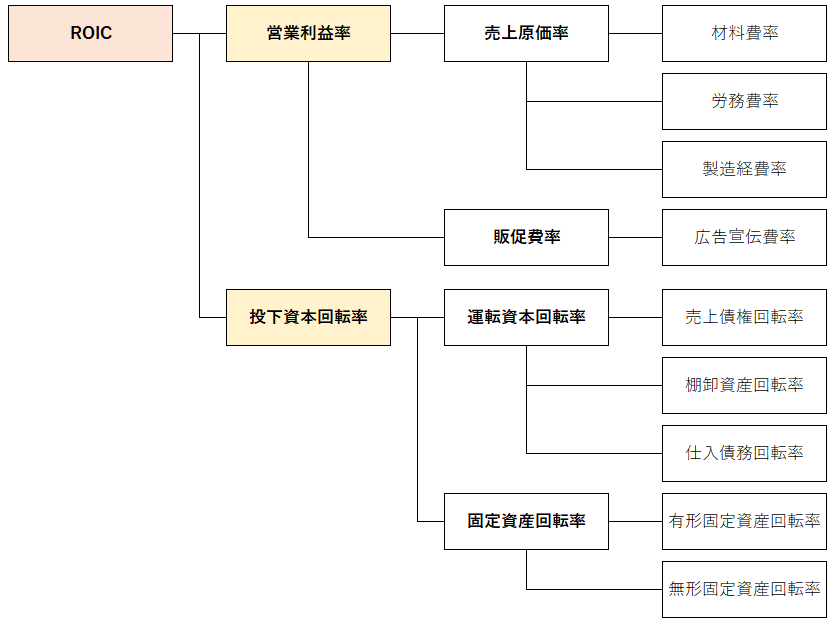

ROICを分解したROICツリーでバリュードライバーを明確にする

どうやってROICを向上させるかについては、ROICを細かく分解したROICツリーを考えると分かりやすくなります。

このようにROICを分解していくと、競争力がある企業は「価格プレミアムを乗せる」か「製品をより効率的に生産する(コスト削減、資産効率の改善)」ことによって高いROICを達成できることが分かります。

どちらかというと「価格プレミアム」の方が高いROICの達成につながりますが、難易度としてはコスト削減よりも高いです。

実際にROIC経営を取り入れている企業

最後に、実際にROIC経営を取り入れている企業をいくつか紹介します。

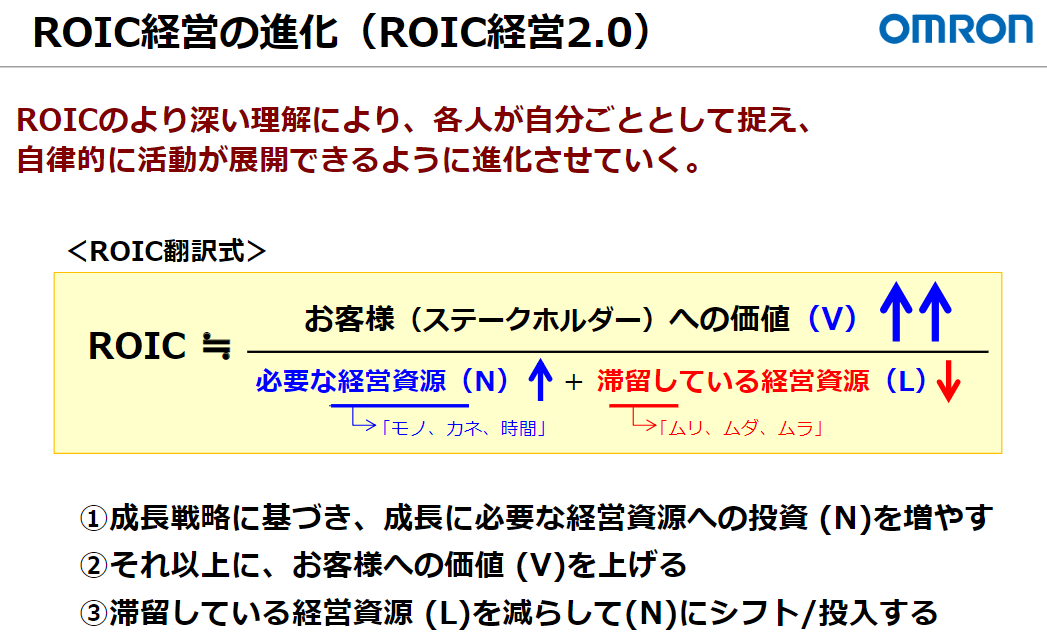

オムロンのROIC経営2.0

オムロンは中長期の経営指標としてROICを導入しています。

ROICを以下のように分解し、(1)顧客への価値拡大、(2)必要な資源への投資、(3)ムダの削減によりROICの向上を目指しています。

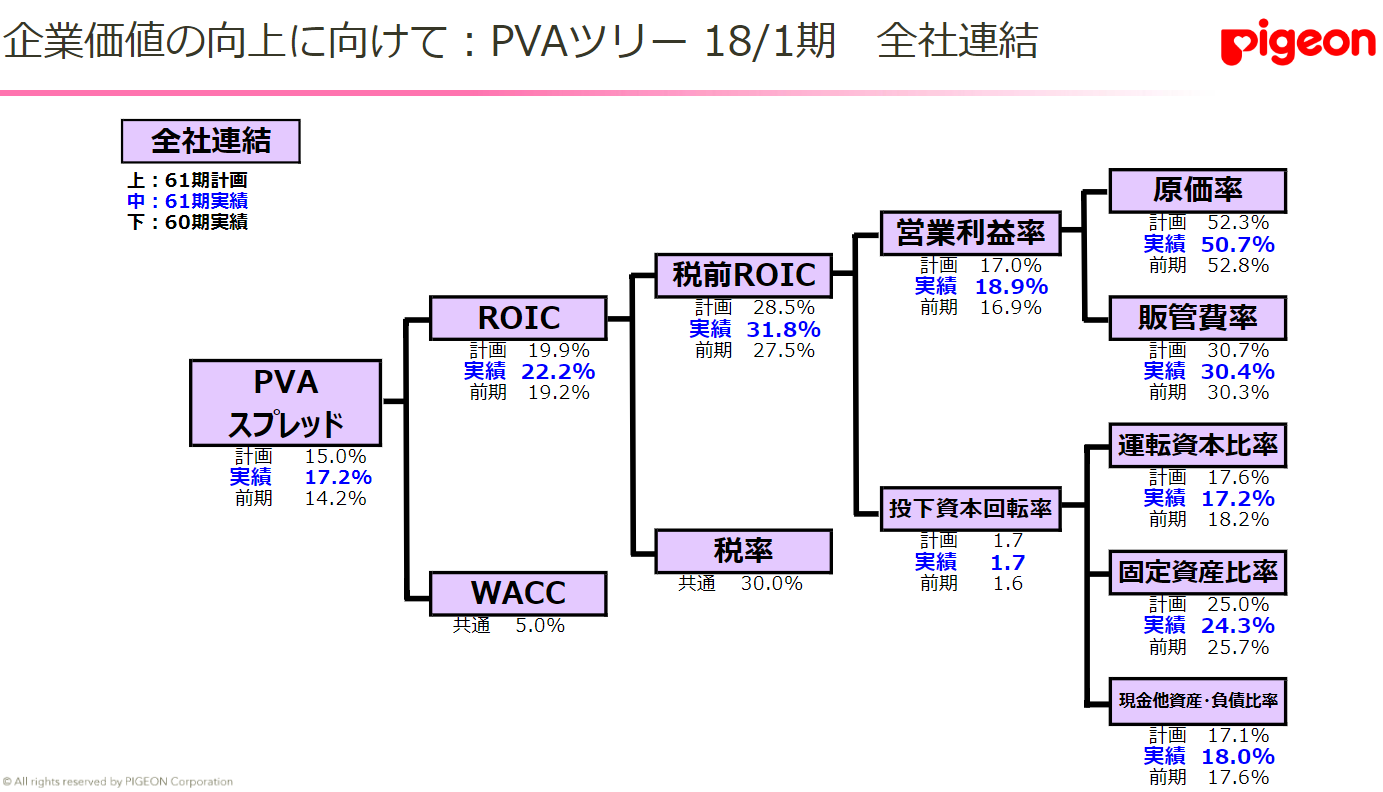

ピジョンのROIC経営

ピジョンは資本効率の観点から重要な経営指標としてPVA( Pigeon Value Addedと称する経営指標)、ROIC、ROEの目標値を設定しています。

PAはピジョンの造語ですが、EVA(Economic Value Added)と同じ意味です。

その他のROICを経営目標に掲げる企業

オムロンとピジョンの他にも、以下の企業がROICを経営目標数値として設定しています。

- JXTG(5020)

- アサヒ(2502)

- JAL(9201)

- 荏原製作所(6361)

- ニコン(7731)

- 三菱ケミカルHD(4188)

- 塩野義製薬(4507)

- 川崎重工業(7012)

- レオパレス(8848)