「過去10年間で最も時価総額が増えた企業を調べてみた」で時価総額が増加した企業のランキングを掲載していますが、エムスリーは2004年末から2014年末の10年間で時価総額が410億円から6,542億円に拡大しました(16倍)。

その間に、純利益は04年度の5億円から14年度の98億円まで約20倍に増えました。

なぜエムスリーの株価はここまで上昇したのか?

エムスリーの事業戦略等をまとめながら株価上昇の背景を探り、今後の投資見解を考えます。

長くなるのでいくつかに記事を分けています。当記事は2記事目の「過去の業績と今後の経営戦略」についてです。

エムスリー(2413)の過去の業績と株価

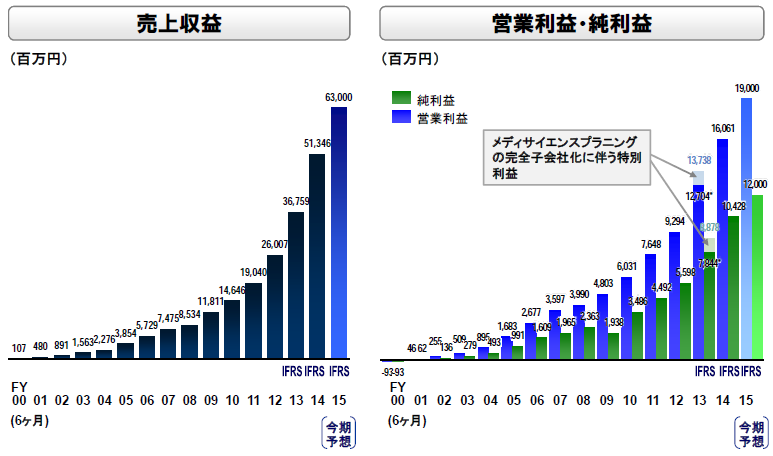

以下は、エムスリーの2000年度からの売上、営業利益、純利益の推移です。

図表2:エムスリーの売上高、営業利益、純利益

売上、利益ともに順調に拡大してきています。

エムスリーのこれまでの業績は、以下の4つの流れで拡大してきました。

- 主力サイトm3.comの登録医師数の増加

↓ - 収益の柱であるMR君の利用料収入の増加

↓ - 治験支援や転職支援などの派生事業の拡大

↓ - 海外展開(本格貢献はまだこれから)

MR君の成長

MR君の売上構成比は派生事業の拡大により徐々に下がってきていますが、(1)m3.comへの登録医師数の増加、(2)MR君の利用企業数の増加、(3)1社当たりの利用額の増加の3点により、これまでの利益拡大を牽引してきました。

今後は(1)登録医師数の増加や(2)利用企業数の増加はあまり見込めないですが、各企業がMR君で営業活動を行っている薬剤の数はまだ少ないため、(3)1社当たり利用額にはまだ拡大余地が残っています。

製薬会社のマーケティングにおけるインターネット利用の拡大も見込めるため、MR君は今後もエムスリーの成長に貢献すると思います。

派生事業の拡大

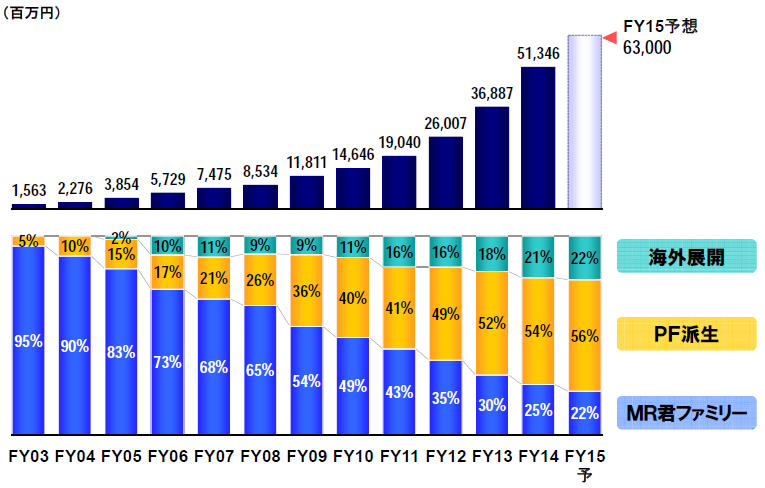

図表3はエムスリーのMR君、派生事業、海外事業の売上構成比の推移を示しています。

図表3:エムスリーの連結売上高と売上構成比の推移

上場当初はMR君が売上高の大半を占めていましたが、15/3期ではMR君の売上高は全体の25%のみであり、残りは派生事業や海外事業となっています。

会社設立時の事業目的(医療コストの低下)に沿って、顧客のニーズを見つけて新しい事業を展開する力は、エムスリーの大きな強みだと思います。

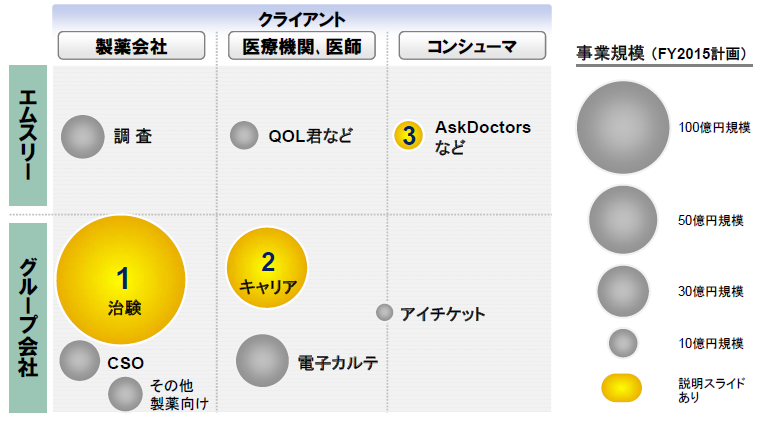

図表4はエムスリーの各派生事業の16/3期計画における売上規模です。

図表4:エムスリーの各派生事業の売上規模

既にある程度の大きさの事業となっているのは、治験、キャリア、電子カルテなどです。

各事業の内容は以下の通りです。

- 治験:製薬会社や医療機関に治験の運用支援を行っており、主に「エビデンスソリューション」セグメントで売上・利益を計上。15/3期から買収したメディサイエンスプランニングを連結子会社化。

- キャリア:連結子会社のエムスリーキャリアが医師や薬剤師向けの転職支援を行う。「医療ポータル」セグメントで売上・利益を計上。

- 電子カルテ:電子カルテの開発、販売、サポートを行う。「診断プラットフォーム」で売上・利益を計上。

エムスリーの過去の株価の推移

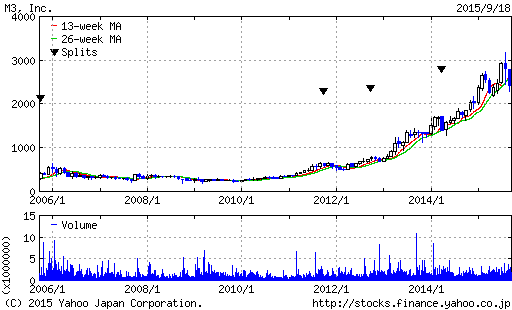

図表5はエムスリーの2015年9月までの10年間の株価チャートです。

図表5:エムスリーの株価の推移(2005年10月から2015年9月)

エムスリーの株価は2005年12月末の557円から2009年12月末の235円まで緩やかに下落しました。

図表2のように06/3期から11/3期まで利益は大きく拡大しているのですが、06/3期末の時点でPERは165倍もあったので、成長に対する過度な期待値が株価に織り込まれていたのでしょう。

上場以降の成長スピードが投資家の期待値に届かなかったため、2009年までは株価が低迷していたのだと思います。

例えば、2006年1月の会社概要の説明プレゼンテーションでは、MR君の利用企業数を当時の21社から50~60社まで拡大する計画だったようですが、実際には15/3期の時点で30社しか利用企業がないので、MR君の拡大は当初の期待よりも遅れているのかもしれません。

株価は2010年から上昇を始め、その後はほぼ右肩上がりで2015年8月末には2,812円まで上昇しました。

2010年以降は、(1)株価がPER30~40倍程度まで下がっていたため成長企業としては割安感があった、(2)MR君以外の成長領域が見えてきた、(3)実際に当期純利益が10/3期の19億円から15/3期の104億円まで拡大し、利益の成長スピードが加速してきた、等が株価上昇の要因になったのだと思います。

エムスリーの今後の成長戦略

残念ながらエムスリーは中期経営計画を出していないので、今後の定量的な目標値は分かりません。

しかし、各事業の今後の方針は説明会資料で開示しています。

MR君の成長戦略

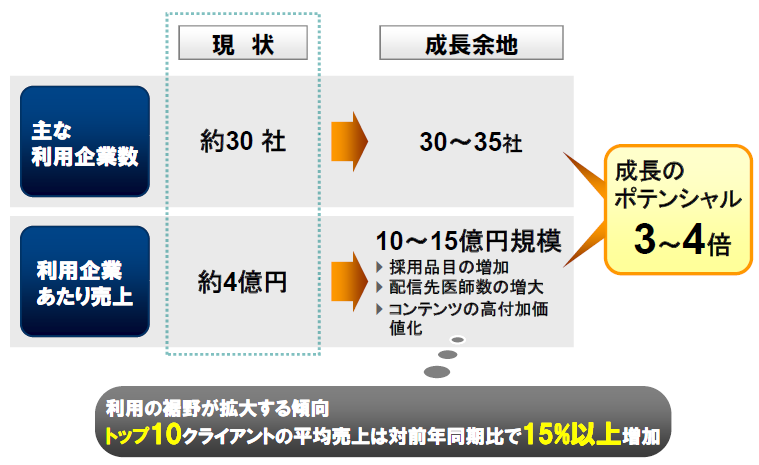

図表6は、MR君の利用企業数と1社当たり利用金額の今後の見通しです。

利用企業数は今後は大幅な増加を見込んでいません。

一方で、製薬企業がMR君を利用をしている薬剤の数はまだ少なく、今後は営業活動におけるインターネットの利用がさらに拡大すると見込まれることから、1社当たりの利用金額にはまだ拡大余地がありそうです。

実際に、1社当たりの利用金額は、06/3期の0.9~1.5億円から15/3期の4億円まで拡大しています。

図表6:MR君の利用企業数と1社当たり利用金額の今後の見通し

MR君は製薬企業の営業コスト削減のためのサービスですが、現在はどちらかというと「通常のMR営業に追加して使用される営業ツール」という位置づけで、既存のMR営業をMR君が本格的に置き換わる段階にまではきていないようです。

今後、製薬企業のコスト削減意欲が高まってくれば、MR君の利用頻度がさらに拡大する可能性はありそうです。

派生事業の成長戦略

m3.comのプラットフォームと顧客基盤を活用し、エムスリーは治験運用やキャリア支援等の派生事業の拡大を目指しています。

エビデンスソリューション事業として行っている製薬企業や医療機関に対する治験の支援業務は、2011年にサービス開始した「治験君」の貢献により今後も順調な拡大が見込まれます。

製薬企業による治験業務の外部委託は年々増えており、エムスリーにとって治験は成長市場です。

また、エムスリーはm3.comを通じて全国の医師にコンタクトを取ることができるので、治験の被験者探しは他社よりも圧倒的に優位です。

今後は市場の拡大とシェアアップが共に見込めるため、エビデンスソリューションはエムスリーにとって次なる収益の柱となるでしょう。

エムスリーの派生事業については図表3や4も参照。

海外展開

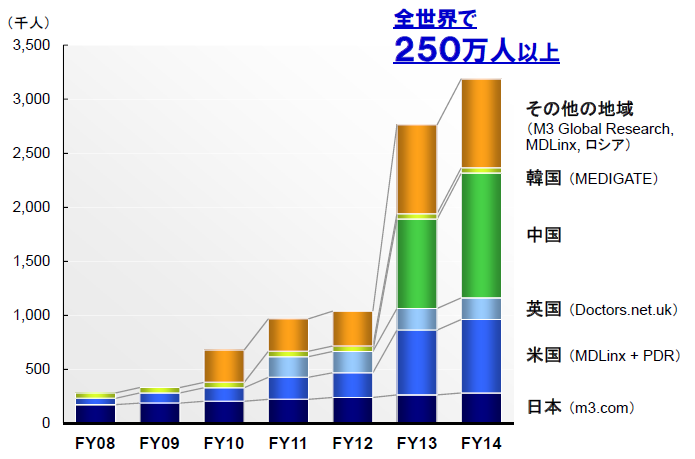

エムスリーは海外の医師向けサイトを買収することで全世界で会員数を拡大してきました(図表7)。

図表7:グローバルの医師会員数の推移

米国では医師向けの調査会社として1位の地位を築いており、2014年からは医師の転職支援事業にも参入しました。

中国では2014年から国内と同様にMR君サービスの提供を開始しています。

英国でもMR君のサービスを開始し、既に顧客企業を獲得しているようです。

ちなみに、海外の医師カバー率は米国と英国が共に80%、中国が50%です。

エムスリーが事業展開をするのに十分な顧客基盤は集まっています。

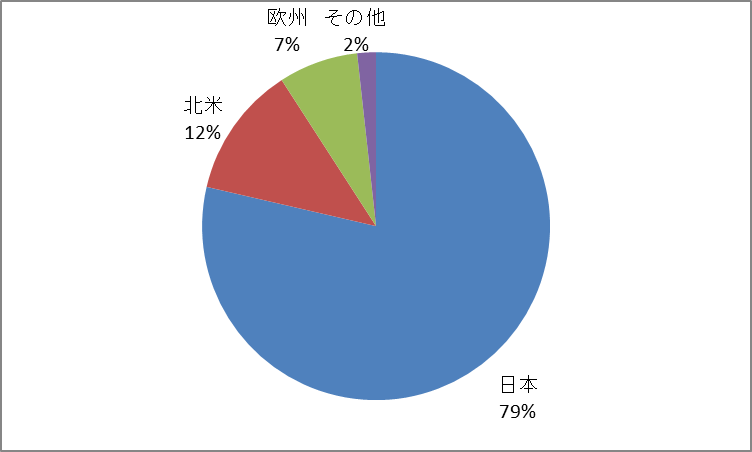

15/3期の売上高の8割弱は日本向けですが(図表8)、今後は各国におけるマーケティング支援やキャリア支援、治験支援などの事業展開により海外売上高も拡大していくと思います。

図表8:エムスリーの地域別売上構成比(15/3期)

赤字事業の黒字化

15/3期に新設された営業プラットフォーム事業は、15/3期は約2億円の営業赤字でした。

同セグメントでは、製薬企業のMRの派遣や、医薬品のマーケティング業務の受託を行っています。

15/3期に新規連結したメディサイエンスプランニング社の事業を分社化して誕生したセグメントです。

現在は人員増によるコスト増加のため赤字ですが、今後は売上増加による黒字化が見込まれます。

エムスリーの成長戦略のまとめ

エムスリーの成長戦略をまとめます。

- 医療ポータル:現在の主力事業であるMR君は1企業当たり利用金額の拡大により今後も成長は可能

- 治験の運用支援:治験業務の複雑化により、治験の外部委託市場は今後も増加。エムスリーはm3.comの医師ネットワークが大きな強みとなり、シェアの拡大も見込める。

- 海外事業の拡大:今後は米国、英国、中国におけるマーケティング支援やキャリア支援、治験支援などの事業展開が加速する見込み。

- 赤字事業の黒字化:製薬企業のマーケティング業務の受託は人員増により約2億円の赤字だが(15/3期)、今後は事業規模の拡大に伴い黒字貢献を見込む。

- M&Aの加速:エムスリーが保有する現預金は約199億円。有利子負債はほぼなし。MR君から創出される潤沢なキャッシュフローもあり、M&A資金は豊富。ネットを活用した「業界特化型のプライベートエクイティ」として、今後も積極的なM&Aが見込まれる

「エムスリー(2413)の企業分析その3:バリュエーションと投資見解、リスク要因」に続きます。

注:当サイト内には将来の業績予想が含まれていますが、これは著者の主観に基づいたものであり、将来の予想を保証するものではありません。投資判断も結果を保証するものではありませんので、投資判断は自己責任でお願いします。