当記事では、高PER銘柄の投資判断の考え方について解説します。

例えばこれから急成長が見込めるけどまだ利益があまり出ていない会社や、シクリカルに業績が変化する会社で利益が低迷している時期は、PERが高くなりやすいです。前者の例が弁護士ドットコムで今のPERは309倍、後者の例がアンリツで今のPERは40倍です(2019年10月時点)。

医療機器のように安定して高成長が見込める業界の会社もPERが高くなりやすいですが、この場合は業界内での比較ができますし、過去から安定してPERが高いので過去との比較で目標株価を考えることもできます。

一方で弁護士ドットコムやアンリツのような会社は、比較対象もいませんし過去のPERも安定していないので、目標株価を考えるのが難しいです。しかしこれらの会社に投資をする場合でも、利益確定の目安となる目標株価を決めなくてはいけません。

そこで当記事では、弁護士ドットコムとアンリツを例として取り上げながら、高PER銘柄の投資判断を考える方法について解説していきます。

そもそも、なぜPERが高くなるのか?

PERって何?という方は、PERについて基礎知識をまとめた記事があるので、まずはこちらを読んでからこの記事に戻ってきてください。

PERは「株価÷EPS(1株当たり純利益)」で計算されるバリュエーション指標です。PERの水準は、市場がその会社に対してどれぐらいの成長を期待しているかによって決まります(厳密にはちょっと違うけど細かく言い出したらきりがないのでここではそういう前提で話を聞いてください)。

高い成長が見込まれている企業のPERは高くなりやすいですし、逆に成長が見込まれていない企業のPERは低くなります。このあたりの背景も先ほどの記事では細かく解説しています。

とはいえ、企業はいつまでも高い成長を維持できるわけではありません。急成長する市場でビジネスをしている企業はこれから高い成長を実現できるかもしれませんが、市場は徐々に飽和して成長スピードが緩やかになっていき、やがては成熟市場になります。

良い例がデジタルカメラの市場です。デジカメが最初登場した時、フィルムカメラを淘汰してものすごい勢いで市場が成長しました。そしてキヤノンやニコンの売上高も高い成長率で伸びていきました。しかしフィルムカメラからデジタルカメラへの置き換えも完了し、今ではスマートフォンが登場して逆にデジタルカメラが置き換えられる側に回っています。デジタルカメラの市場は急成長から成熟市場へと変わり、今では市場規模が縮小していく衰退産業になりつつあります。

この市場の移り変わりに伴ってPERの水準も変わります。高い成長が見込まれている時、株価は何年も先の成長した後の姿を織り込みにいくのでPERは高くなります。立ち上がったばかりの会社でまだ利益水準が小さすぎる場合は、なおさらPERが高くなります。これが弁護士ドットコムのケースです。

しかし企業が成長して徐々に期待されていた利益を実現すると、今度は成長に対する期待値が徐々に下がっていきます。分母の利益も大きくなっているので、高いPERは維持されずにだんだんと下がっていくことになります。

ここまでの話をいったんまとめます。

そもそもなぜPERは高くなるのか?

- PERの水準は市場からの成長期待によって決まります。高い成長が見込まれている企業のPERは高くなりますが、成長が見込まれない企業のPERは低くなる傾向があります。

- PERの水準は企業の成長フェーズに影響を受けます。高い成長が見込まれてる時は株価が何年も先の成長した後の利益を織り込むため、PERは高くなります。その後実際にEPSが成長して将来の成長見通しが下がってくると、PERの水準もだんだんと低くなります。

超高PER銘柄「弁護士ドットコム」の投資判断を考える

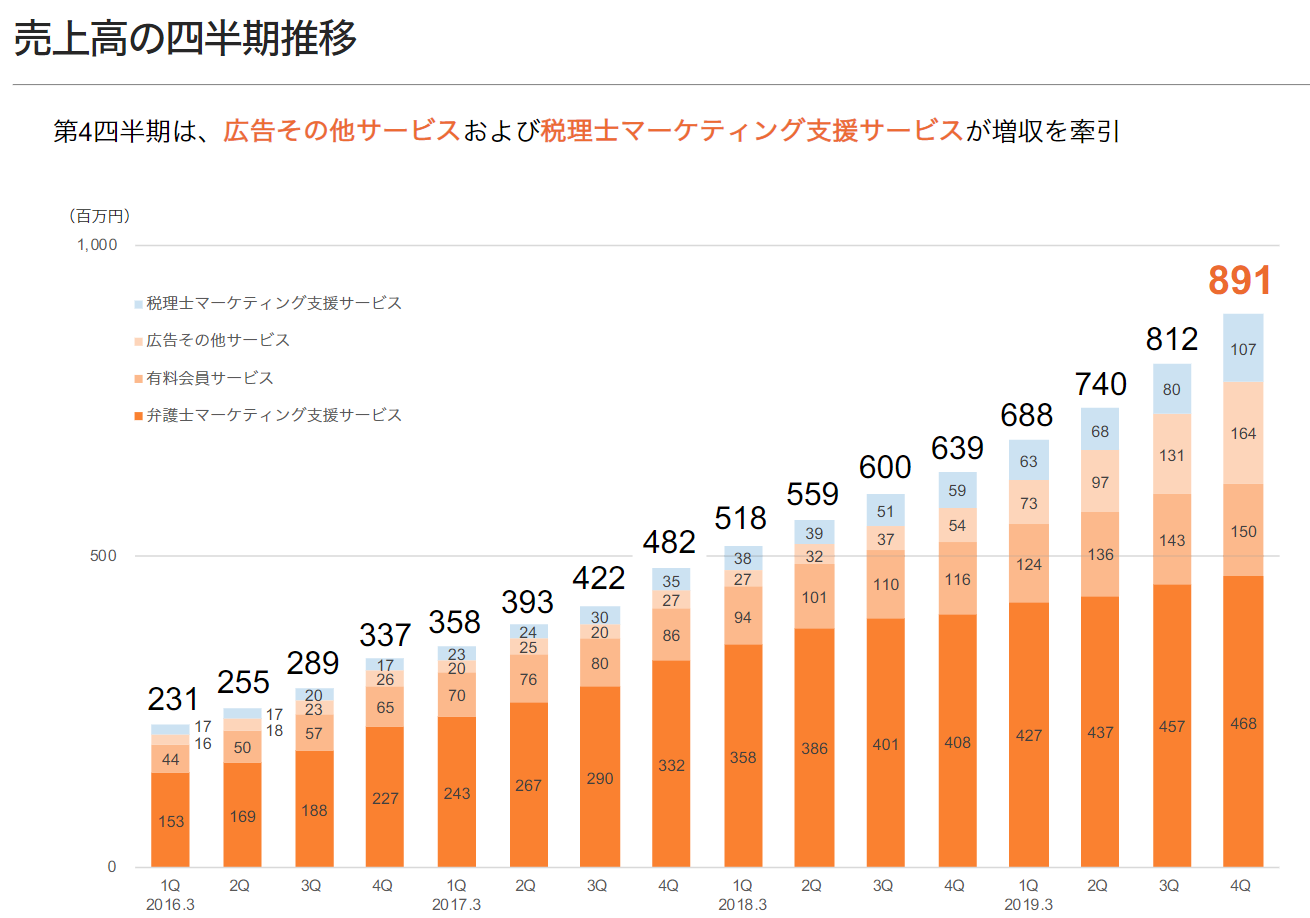

弁護士ドットコムはPERが300倍以上の超割高(に見える)銘柄です。一般ユーザーが弁護士に相談できるサイト「弁護士ドットコム」を運営しており、2014年11月に上場してからも売上高はきれいな右肩上がりで成長しています。

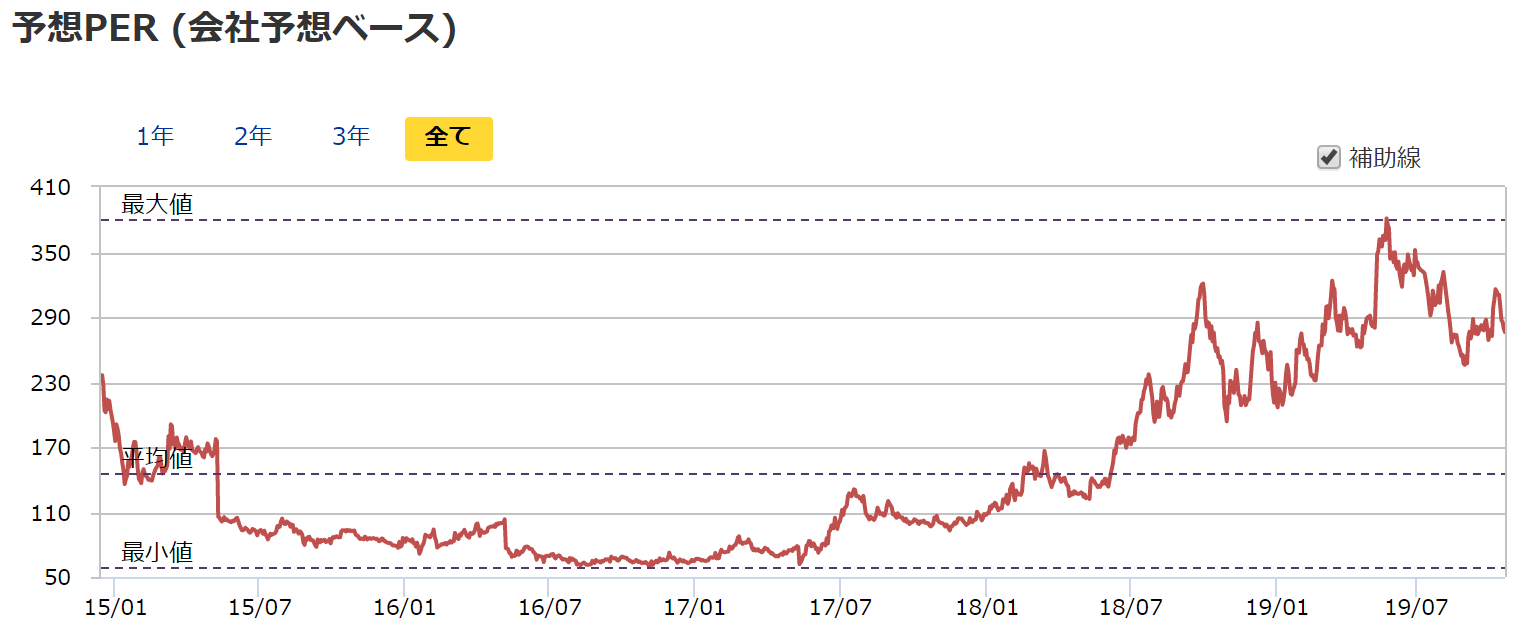

一方で下のグラフは会社予想ベースのPERの推移です。現在はクラウドサインに積極投資をしてる段階なので利益が落ち込んでおり、今期~来期ぐらいの予想をベースにPERを計算してもものすごい割高に見えてしまいます。この1年ぐらいはPERが200倍~380倍というむちゃくちゃなレンジで推移しています。

ちなみに、上記のPERのグラフはマネックス証券の銘柄スカウターで見ることができます。詳しくは以下の記事をご参照ください。

弁護士ドットコムのような超高PER企業の場合、当たり前ですが過去のPERはあてになりませんし、同業他社との比較もできません。

それでは弁護士ドットコムの場合、どのように目標株価を考えればいいのでしょうか?

超高PER銘柄のバリュエーション①:DCF法

まずは証券会社がどのように弁護士ドットコムの目標株価を決めているのか見てみましょう。2019年10月25日現在、弁護士ドットコムをカバーしている証券会社はJPモルガン1社のみのようです。

JPモルガンのアナリストレポートはマネックス証券に口座開設すると誰でも無料で読むことができます。詳しくはこちらの記事をご覧ください。

無料でアナリストレポートが読める証券会社の一覧を、アナリストのクオリティが高いおすすめ順で紹介していきます。

アナリストレポートが無料で読める証券会社の一覧

JPモルガンでは、弁護士ドットコムの目標株価をDCF法により求めています。

ここではDCF法の詳細な説明は省きますが、DCF法では長期のキャッシュフロー予想を作成するので、今は利益が出ていない会社であっても将来の利益を織り込んで目標株価を考えることができます。

DCF法とは?

DCF法とは、企業が将来生み出すフリーキャッシュフローを予測して現在価値に割り戻し、それをすべて合計して企業価値を算出する方法です。キャッシュフロー予測から企業価値そのものを計算する方法なので、異なる業種や異なるビジネスモデル、異なる成長ステージの企業であっても比較可能な理論価値を算出することができます。

DCF法は弁護士ドットコムのようなケースの理論株価を考える最も正統派な手法だと思います。一方でDCF法には以下のようなデメリットもあります。

DCF法のデメリット

- 長期の業績予想を作るのに手間がかかる

- 理論株価に占める継続価値の割合が大きすぎる

- 継続価値は成長率と割引率の前提次第で大きく変動する

- 予測しなくてはいけない変数が多いのでそれぞれが少しずつずれると将来予測が大きく変わってしまう

DCF法はとにかく手間がかかるのと、前提条件次第で結果が大きくぶれるという欠点もあります。なので、時間をかけずに簡単に株価の割安感を判断したいという時は次の方法を使います。

超高PER銘柄のバリュエーション②:市場が期待するEPSを逆算

まず大前提の知識として、先ほども説明しましたがPERは企業の成長フェーズによって水準が変わるということを思い出してください。ビジネスが立ち上がったばかりのフェーズで成長期待が高い時は、PERも高くなります。実際に成長が実現して成長期待が切り下がってくると、それに伴ってPERも普通の企業と同じレベルまで下がってきます。

なので今はとてもPERが高い弁護士ドットコムも、いつかは成長が落ち着いてきてPERの水準も普通の会社レベルまで下がります。

弁護士ドットコムの成長が落ち着いてきたときにどれぐらいのPERで市場から評価されるのかを考えて、今の株価と組み合わせてその時に期待されているEPSの水準を逆算します。

そしてそのEPSの水準が十分に達成可能な水準だと考えるのであればPERが高くても実際には割安だと判断できますし、逆にそのEPSの達成はかなり難しそうだと思うのであれば割高なので買ってはいけないという判断になります。

詳しく説明すると以下のようなステップとなります。

市場が期待する将来のEPSを逆算する方法

step

1将来の妥当PERを考える

まず、企業として成熟した時にどれぐらいのPERが弁護士ドットコムにとって妥当なのか(以下、妥当PER)を考えます。クラウドサインが立ち上がって先行費用の負担がなくなり、弁護士ドットコムやクラウドサインの売上成長率が落ち着いてきた時の弁護士ドットコムの姿を想像します。

step

2今の株価に織り込まれた成熟期のEPSを逆算する

次に、「今の株価」と「妥当PER」からEPS(株価÷PER)を計算します。ここで計算されたEPSは、今の株価に織り込まれている「成熟した時の弁護士ドットコムの利益水準」です。

(言い方を変えると、成長が落ち着いてきた時に弁護士ドットコムのEPSはこれぐらいになるだろうな、と市場が期待してる水準となります。)

step

3割安かどうかを判断する

こうして計算された「市場が期待する弁護士ドットコムの将来の利益」が「実現可能なレベル」なのであれば割安だと判断できますし、「実現不可能な高すぎるレベル」なのであれば今の株価は割高なので買わない方がいいという判断になります。

実際に計算してみる

例えば、今は300倍以上のPERで市場から評価されている弁護士ドットコムですが、成長が落ち着いてきた時には35倍のPERで市場から評価されると考えたとします。今の株価は4,660円なので、今の株価が織り込んでいる将来のEPSは「株価4,660円÷PER 35倍」で133円と逆算されます。

弁護士ドットコムの2019年3月期のEPSは15円だったので、純利益が9倍弱に拡大することが期待されていることになります。

もしこの利益9倍のEPS 133円が十分に達成可能だと思うのであれば今の株価は割安ですし、EPS 133円はさすがに無理だろう(あるいはかなり時間がかかるだろう)と思うのであれば今の株価は割高なので買えないという判断になります。

とても簡単な方法ですが、この方法で目標株価のイメージを持てていれば過度な期待が織り込まれた割高株を避けることができますし、保有している銘柄の利確目標としても使えます。ただし、これは上で説明したDCF法のように理論的に正しいバリュエーション手法ではないので、頭の体操ぐらいの軽い気持ちでやることをおすすめします。

ただおそらくここであなたが疑問に感じることは、「①成長が落ち着いたときのPERの水準をどれぐらいに設定すべきか?」と「②EPS 133円の達成可能・不可能の判断はどのようにすればいいのか?」という問題だと思います。

これらの疑問に対する回答は弁護士ドットコムの成長余地を具体的に検証しながら、次の記事で解説します。

続きはこちらの記事をご覧ください。

-

-

超高PER企業「弁護士ドットコム」の成長余地と投資判断を考える

前回の記事では弁護士ドットコムのような超高PER銘柄の投資判断を考える方法として、「DCF法で理論株価を求める方法」と「市場が期待する将来のEPSを逆算する方法」の2つを紹介しました。当記事では後者の「市場が期待するEPSを逆算して割高か割安かを判断する方法」を用いて、弁護士ドットコムの成長余地を考察しながら投資判断を考えてみようと思います。