PERの水準は業界によって大きく異なります。当記事では、特にPERが高い業界と低い業界を選んで、なぜそのようなPERの水準になっているのか考察したいと思います。

PERが高い業界と低い業界

業種別の平均PERは以下のモーニングスターのページから見ることができます。

上記ページの業種別PERをまとめると、PERが特に高い業種と低い業種は以下の通りです。

鉱業、食料品、パルプ・紙、医薬品、精密機器、その他製造、小売、サービス

PERが低い業種

建設、石油・石炭、鉄鋼、非鉄金属、輸送機器、電気・ガス、卸売、銀行、証券・商品、保険、その他金融

PERの水準は「利益成長率」と「リスクの大きさ」で決まります。なので、単純に「PERが低い業種=割安」という判断は間違っており、業種別の利益成長率やリスクを加味して割安なのか割高なのかを判断する必要があります。

それぞれの業界のPERの特徴を考察していきます。

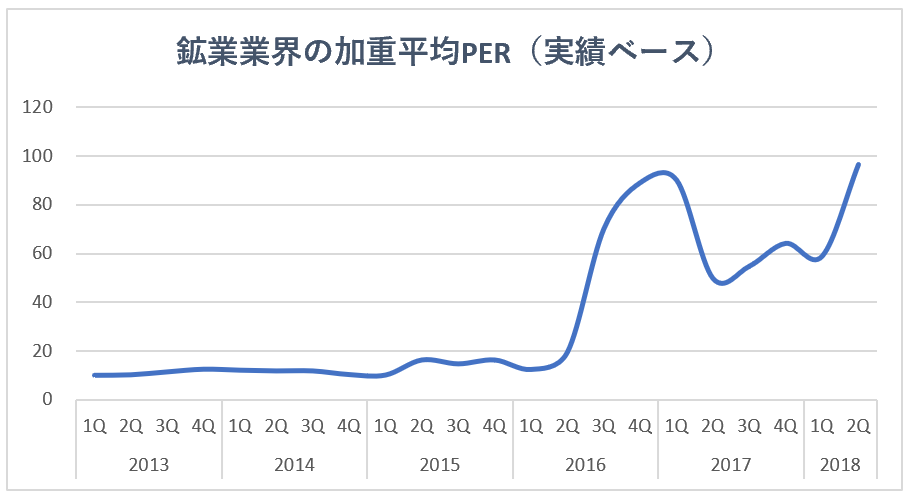

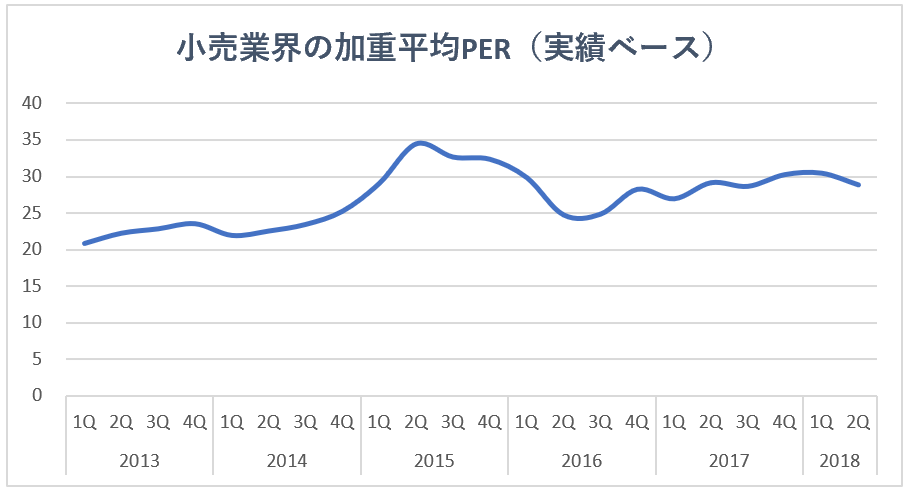

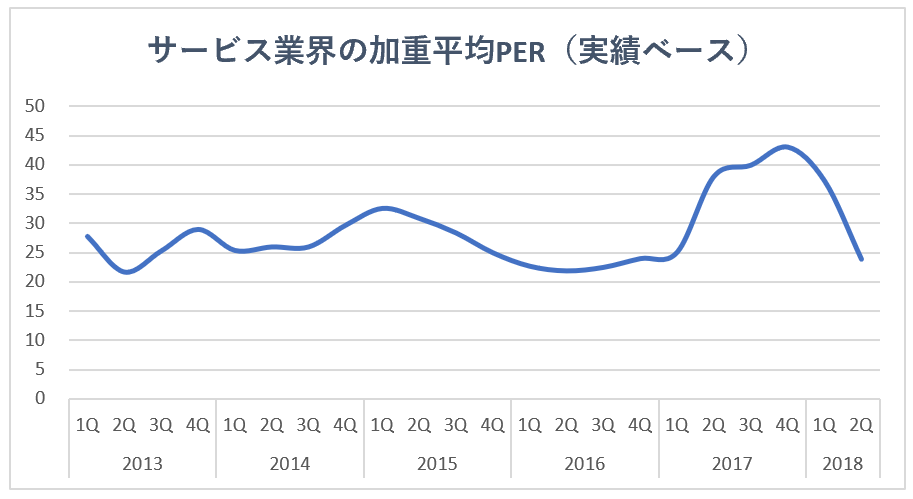

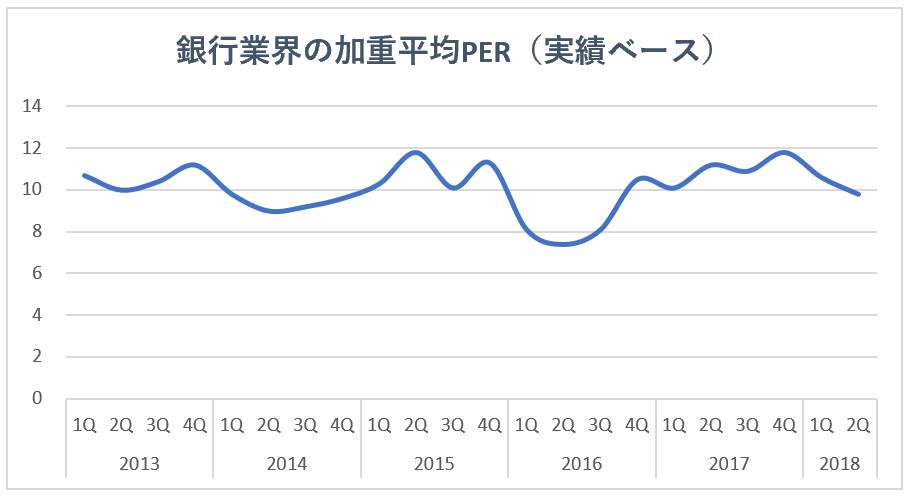

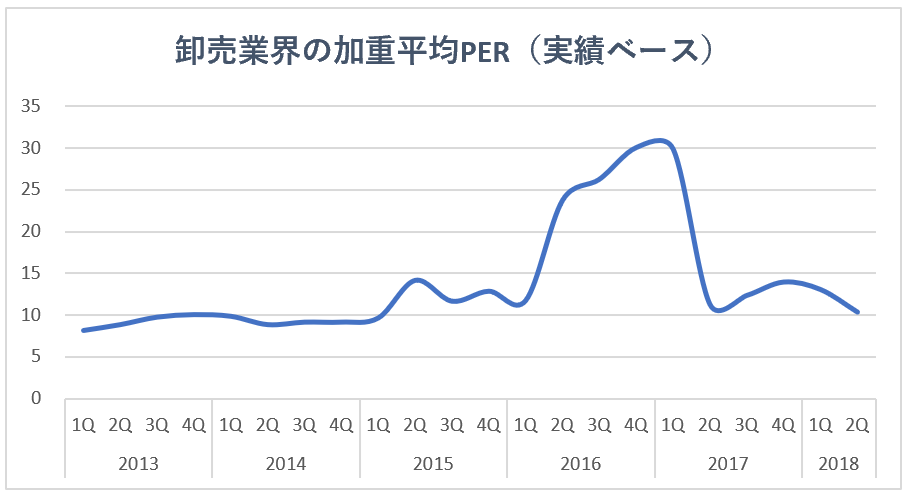

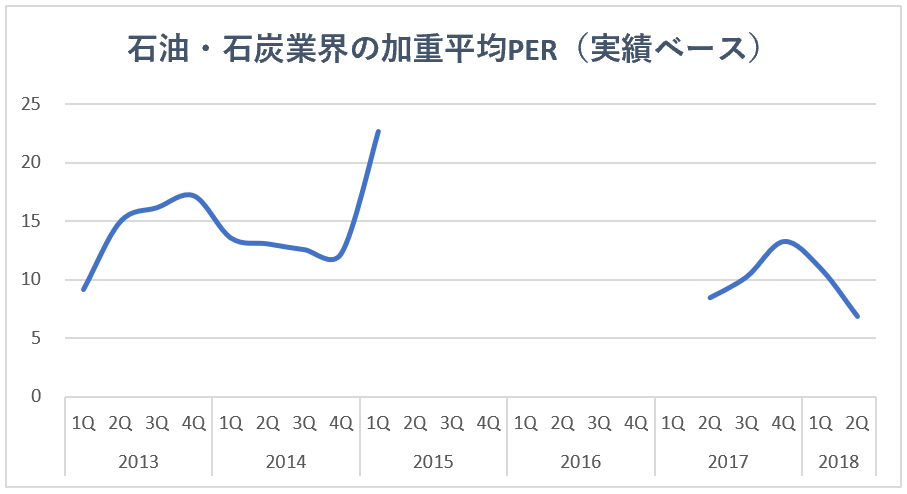

以下では業界平均PERの推移のグラフを掲載してますが、これは日本取引所グループが毎月開示している「実績利益に基づいた加重平均PER」です。モーニングスターの業種別平均PERやバフェットコードに掲載されてるPERは予想利益ベースなので、グラフの水準とは一致しません。

鉱業業界のPERが高い理由

鉱業業界のPERは2016年半ばまで10~15倍程度で取引されていましたが、2016年後半からPERが一気に拡大してます。

この理由はシンプルで、鉱業業界には以下の6社しか含まれておらず、一部の会社(国際石油開発帝石とK&Oエナジーグループ)の利益が縮小してPERを引き上げています。

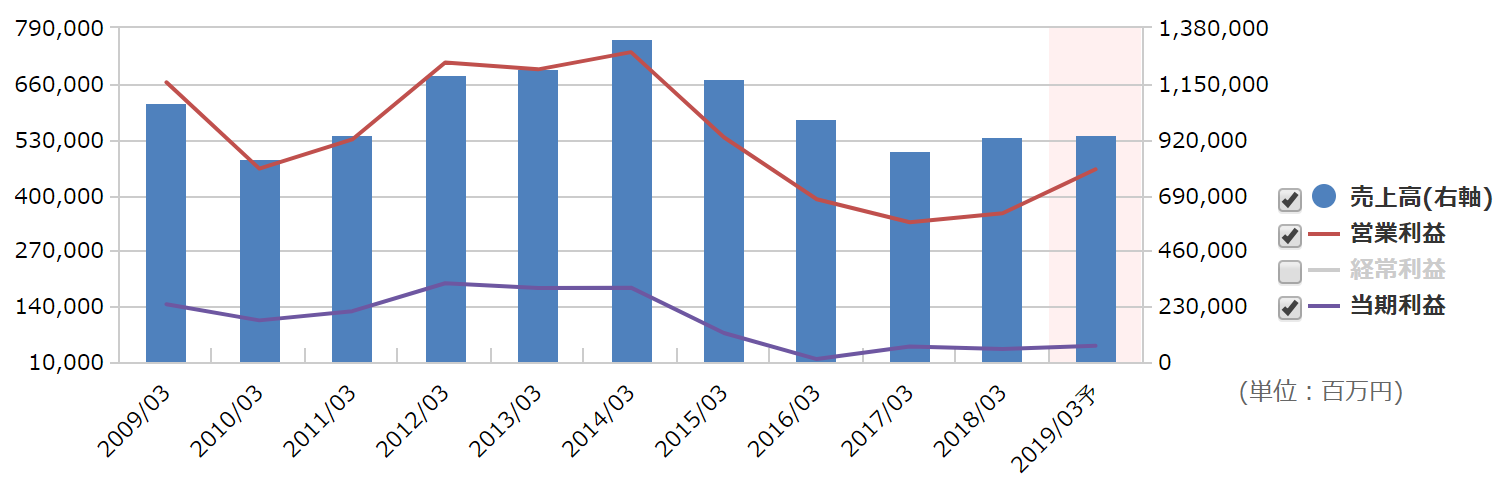

国際石油開発帝石(INPEX、1605)は石油や天然ガスの開発を行う企業です。原油価格の下落でここ数年は業績が低迷していました。分母の純利益がかなり小さくなってしまったため、PERが高くなっています。

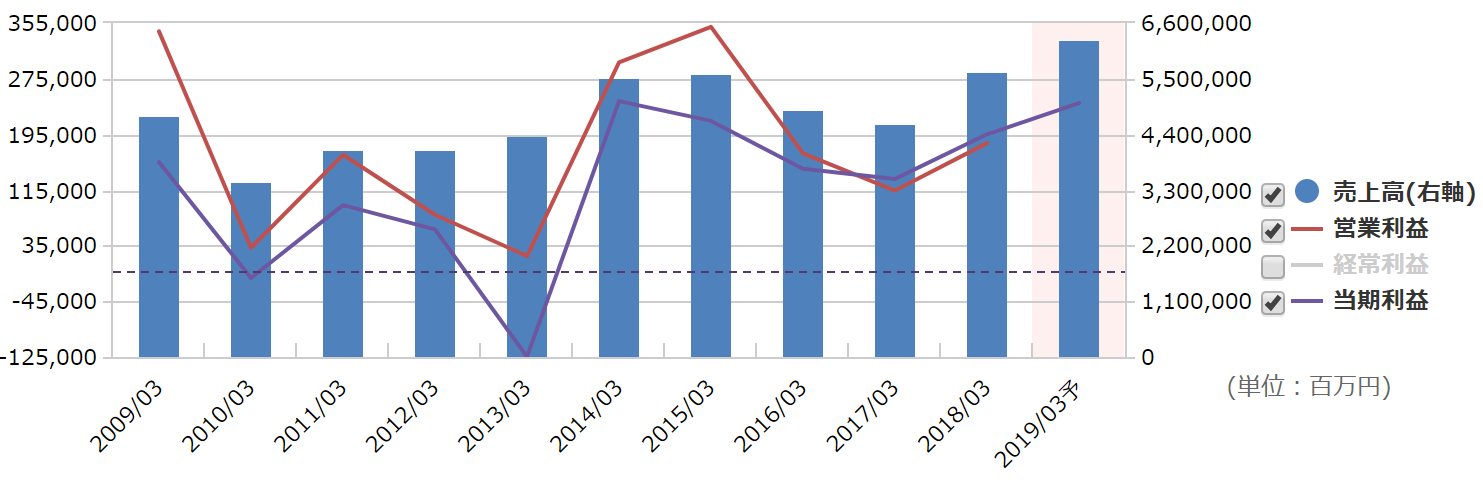

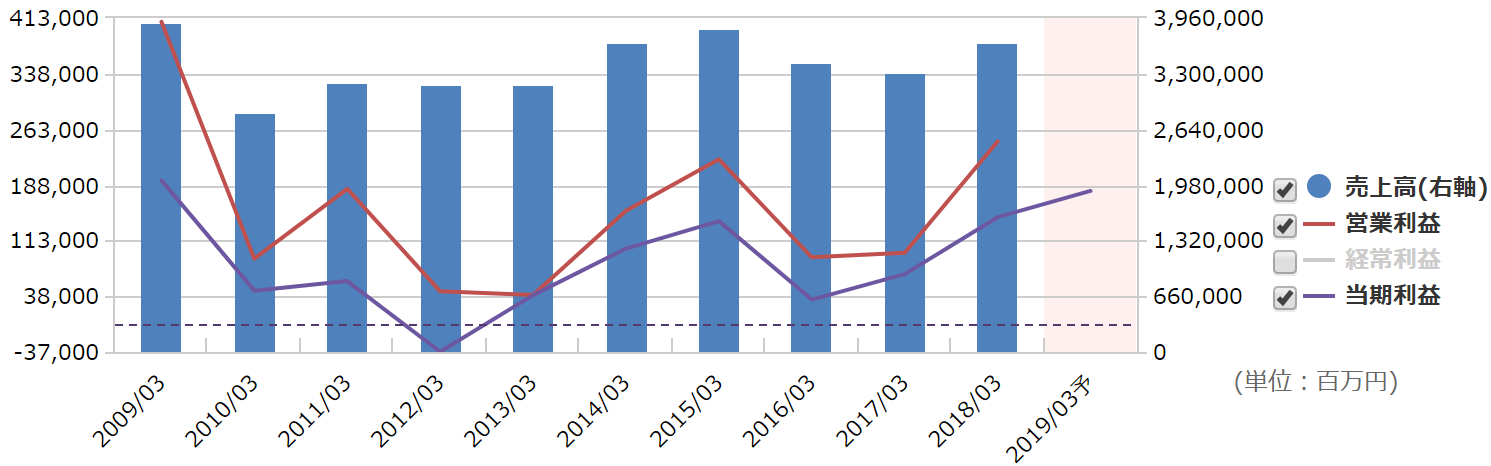

図:国際石油開発帝石(INPEX)の売上・営業利益・純利益の推移

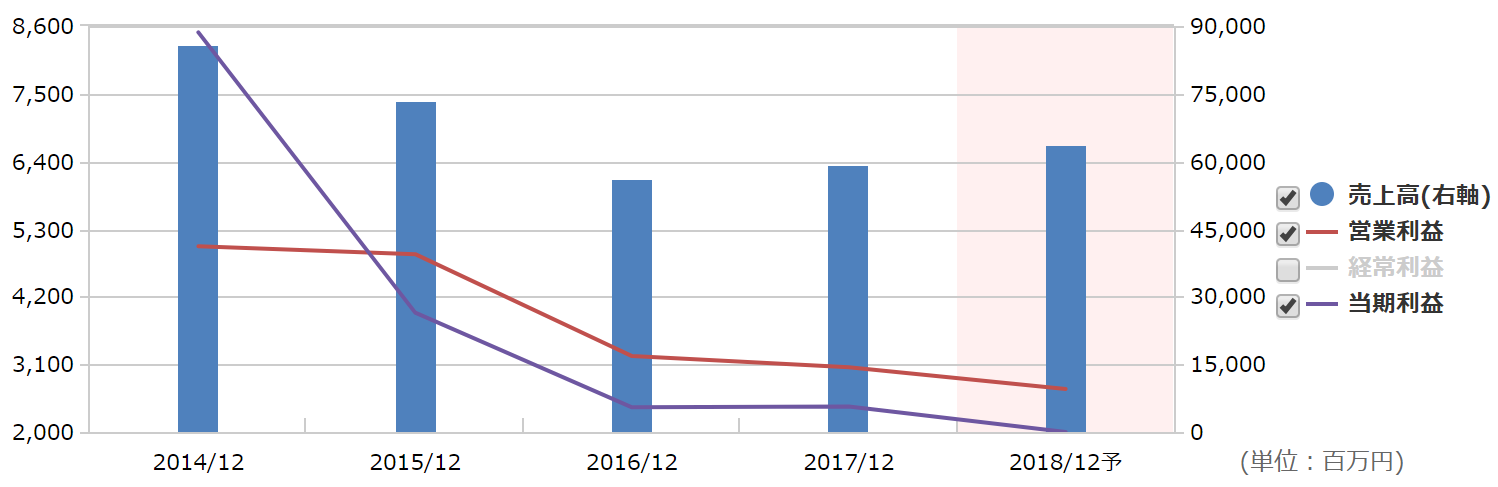

K&Oエナジーグループは天然ガスの開発を行う会社です。こちらも輸入エネルギー価格の下落によりここ数年は業績の苦戦が続いています。

図:K&Oエナジーグループの売上・営業利益・純利益の推移

どちらの会社も「業績が低迷して分母の利益が小さくなりすぎたため、PERが高くなてしまった」という状況になっています。

景気敏感株・市況関連株のPERの特徴

ここで質問です。

鉱業のように商品市況と連動して業績が大きく変動する企業の場合、

「PERが低い時に割安だと判断して株を買う」

「PERが高い時に割高だと判断して株を売る」

という投資判断ははたして正しいでしょうか?

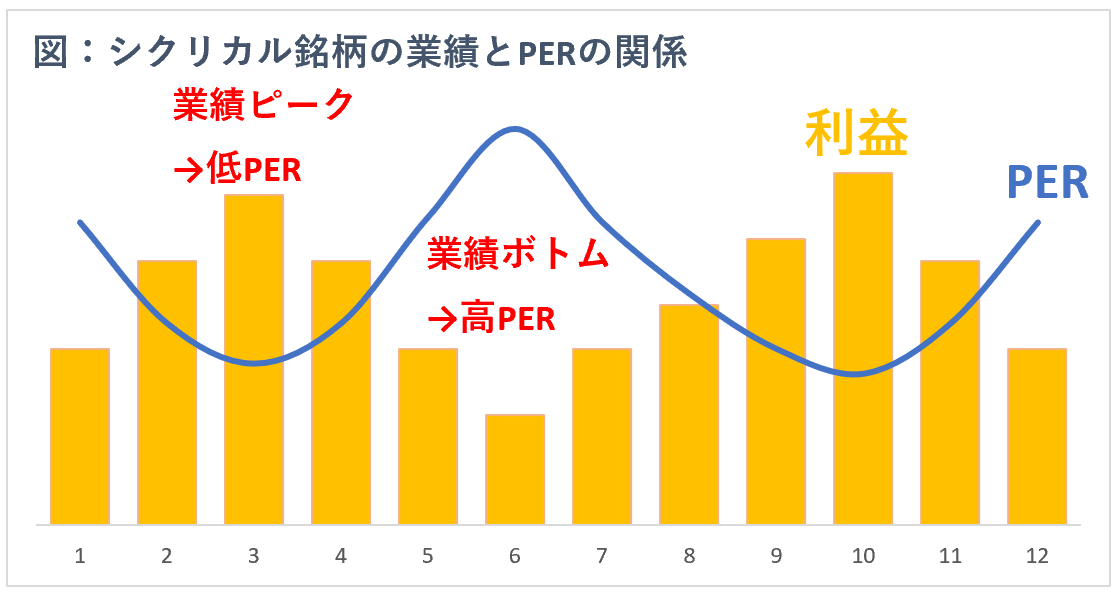

景気敏感株や市況関連株の場合、業績がピークに近い局面ではPERが低くなります。ピーク時は利益が平常時よりも膨れ上がっている一方で、株価はその後のピークアウトを織り込んで下がり始めているためです。

なので、業績がピークを向かえる時はPERが安そうに見えても決して買ってはいけません。そこが株価のピークとなりその後は「業績の悪化→株価の下落」という最悪の循環に巻き込まれる可能性があります。

逆に今回のケースのように業績がボトムにある局面では、分母の利益が小さくなる一方で株価はシクリカルな回復を織り込んで上がり始めているので、PERは非常に高くなります。

業績がボトムでこれから株価が上がるわけですから、PERが高くてもここがシクリカル銘柄の絶好の買い場となります。「PERが高い=割高」という固定観念があるとこの買いのチャンスを逃すことになります。

- 業績がピークでこれから業績の悪化局面を向かえる時→PERは低くなるので見た目は割安に見える

- 業績がボトムでこれから業績の回復局面を向かえる時→PERは高くなるので見た目は割高に見える

- 景気敏感株・市況関連株で「PERが安い時に買ってPERが高い時に売る」という投資戦略をとると、業績トレンドと真逆のトレードになる

- 景気敏感株・市況関連株では「PERが高くても業績がボトムだと判断した時に買い、PERが低くても業績がピークだと判断した時に売る」というのが正しい戦略

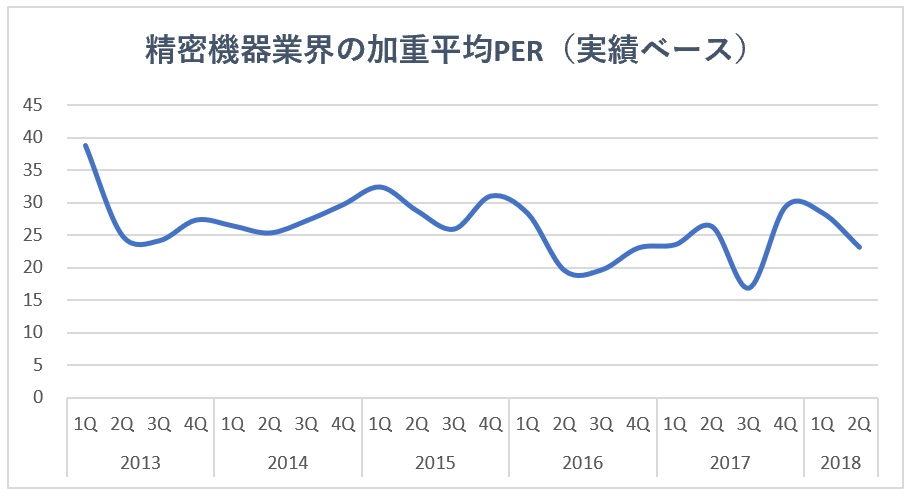

精密機器業界のPERが高い理由

精密機器はいつもPERが高い業界にです。この背景には、日本に競争力がある医療機器メーカーがこのセクターの中に多数含まれているためです。

- マニー(7730):手術用縫合針などで高いシェア。成長率も利益率も高い

- シード(7743):コンタクトレンズの市場シェアが毎年拡大

- 島津製作所(7701):計測機器の世界市場拡大と市場シェアの拡大の両輪で成長が続く

この他にもオリンパス、テルモ、HOYAなどの医療機器を手がける高利益率企業が精密機器業界には複数含まれています。精密機器業界の中には時計や計測機器、半導体製造装置などを手がける企業もありますが、これらの企業のPERは市場平均並みでそこまで高くはありません。

医療機器は(1)業績が安定している、(2)製品によっては日本企業の競争力が高い、(3)市場が安定して伸びている、という特徴があるため、PERにもプレミアムが付いてます。

- 精密機器業界には世界でも競争力のある医療機器メーカーが多数含まれる

- 医療機器は市場が安定して成長しており、日本企業の競争力が高い分野もある

- 業績が安定して伸びているので、高いPERで株価が取引される

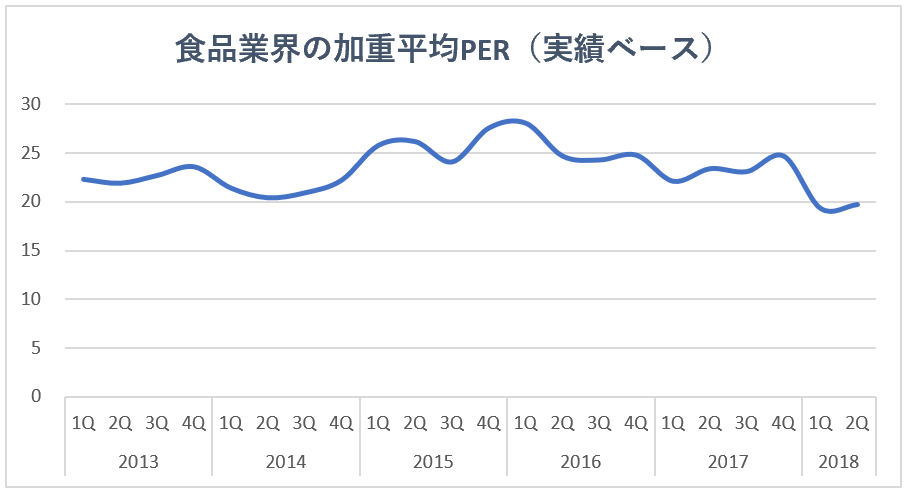

食料品業界のPERが高い理由

食料品業界のPERは特定の会社が押し上げているというよりは、全般的にPERが高いです。過去の業界平均PERのトレンドも安定して高いです。

あえて会社名を挙げるのであれば不二家、キッコーマン、ヤクルト本社、日清食品HD、江崎グリコ、日清製粉G本社、コカ・コーラボトラーズジャパンあたりの会社が業界平均PERを押し上げています。

食品業界が高いPERでも買われる理由は以下の通りだと思います。

- ディフェンシブセクターなので業績が安定している

- 安定した利益成長が見込める会社が多い(キッコーマン、ヤクルト本社、日清製粉、カルビーなど)

- 海外事業にまだ成長余地がある

- キャッシュフローが安定しているので今後の株主還元に拡大余地がある

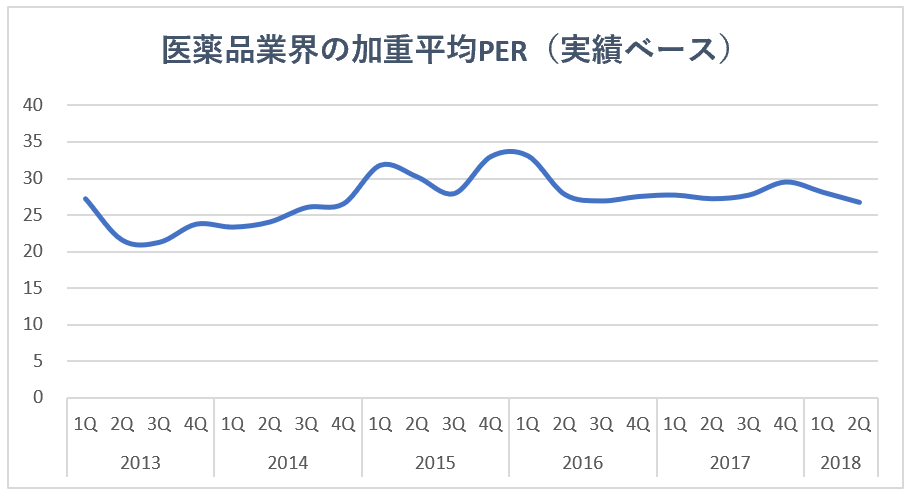

医薬品業界のPERが高い理由

医薬品業界は食料品と同様にディフェンシブセクターの代表例です。また、研究開発に多額のお金が必要になるので、ネットキャッシュポジションで自己資本比率が高い企業が多いです。

また、米国にとって医薬品は成長市場であり、高いPERで株が取引されています。グローバル投資家は各国の企業のPERを比較しながら投資をしているので、日本の医薬品企業のPERも米国の高いPERにつられて高くなっているという背景もあると思います。

業績、バランスシートの安定性が医薬品業界の高いPERの要因だと思います。

小売業界のPERが高い理由

小売業界のPERが高い背景は、良品計画、ニトリ、ドンキホーテ、スタートトゥデイのように独自のビジネスモデルで高い利益成長を実現してきた会社が多いことだと思います。

「小売業界だからPERが高い」というよりは、「個別要因で高い利益成長を実現してきた会社が多いから業界平均のPERが高い」というのが感覚的には近い気がしています。

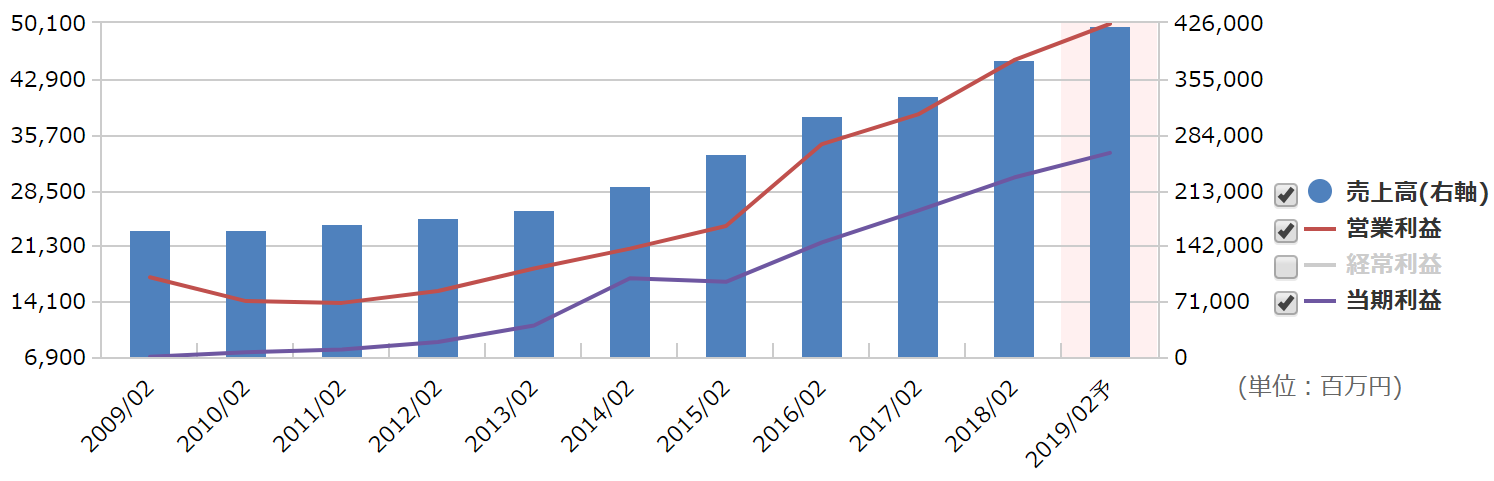

良品計画(7453)のPERが高い理由

良品計画(7453)は「無印良品」を展開している企業です。無印良品の商品は最も安い素材を使い、生産プロセスをぎりぎりまで簡略化し、労働力の安い国で生産されます。

安くて良い品を提供する「わけあって、安い」というコンセプトが受け入れられ、国内外で高い成長率と利益率を実現してきました。

また、ネットキャッシュで自己資本比率が高いにもかかわらず、同業他社と比べると粗利率や資産回転率の水準が高いため、結果的にROEがかなり高くなっています。

図:良品計画の売上・営業利益・純利益の推移

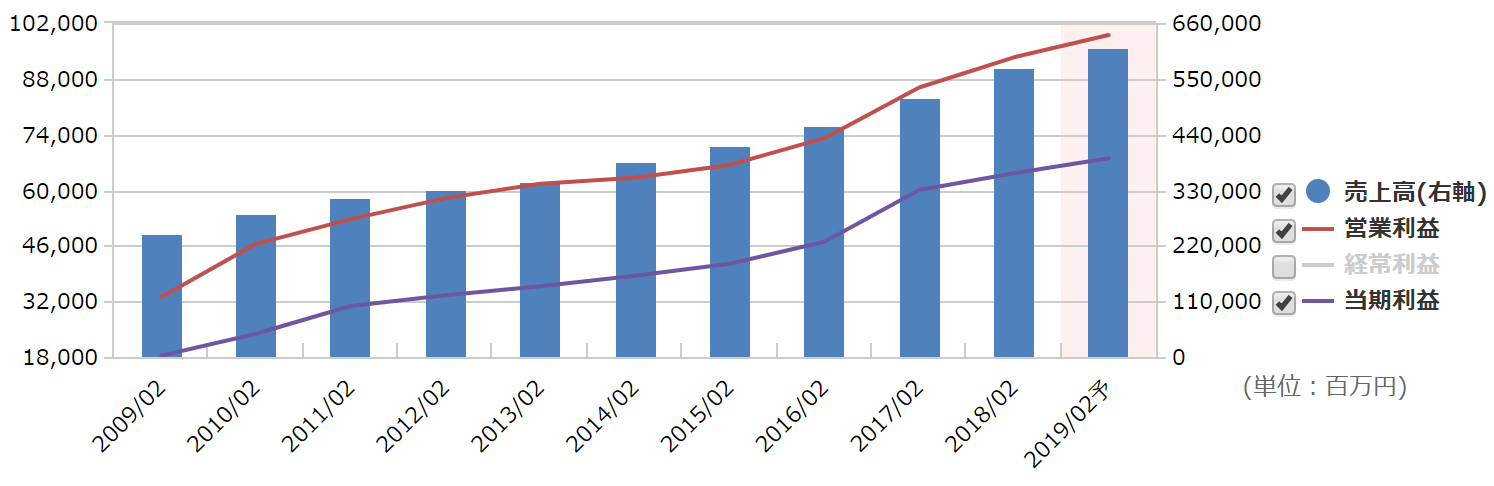

ニトリ(9843)のPERが高い理由

ニトリ(9843)は増収増益を長期で続けており、2018年2月期で31期連続増収増益という偉業を達成しました(日本の上場企業で第1位)。

ニトリが成功できた要因はいくつかあります。

- 徹底的な品質改善努力により、値段の割に品質が高い商品を消費者に提供し続けたこと(お値段以上ニトリ)

- ニトリの商品の9割が自社で企画したものであり、商品の企画・提案力が優れていること

- 製版一体型の事業モデルを確立し、川上から川下までのバリューチェーン内で無駄を徹底的に排除したこと

ここ数年は利益率が横ばいになっていることがやや気になりますが、売上高は依然として高い成長率で増加しています。今後も国内の都市部店舗の増加や中国事業の拡大が業績ドライバーになると見込まれており、高いPERが維持されています。

図:ニトリの売上・営業利益・純利益の推移

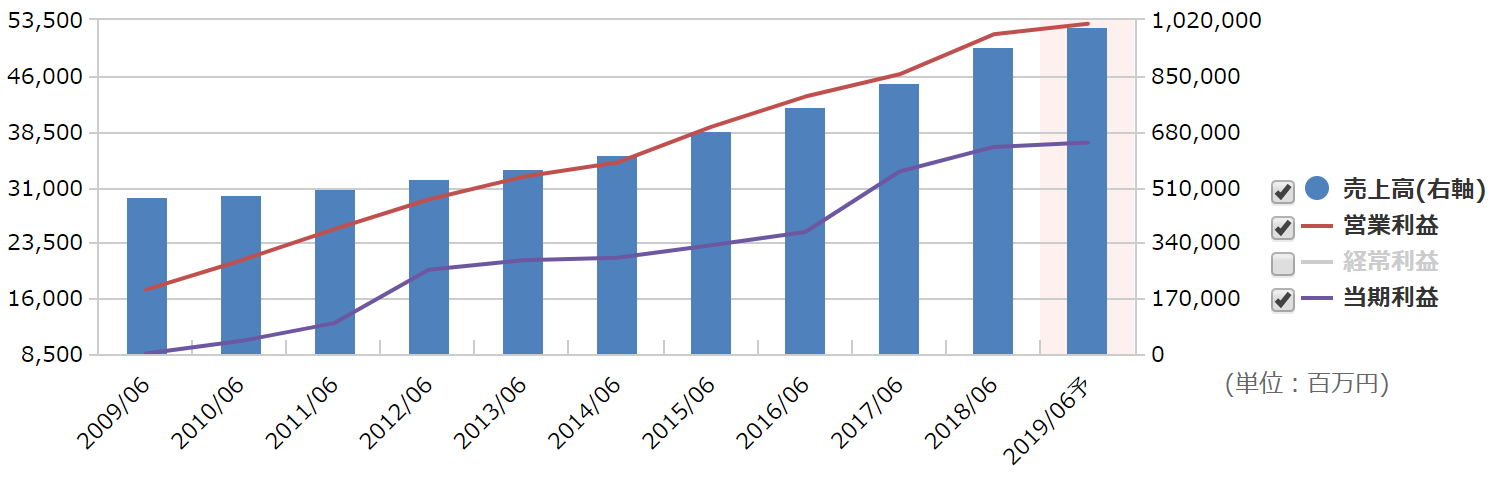

ドンキホーテ(7532)のPERが高い理由

ドンキホーテ(7532)も29期連続で増収増益を達成してきた高成長企業です。ドンキホーテは「商品のバラエティとディスカウント力」を強みとして、1989年に府中に1号店を出して以来、ずっと増収増益を続けてきました。

高成長を実現してきたドンキホーテのビジネスモデルの特徴は以下のとおりです。

図:ドンキホーテの売上・営業利益・純利益の推移

サービス業界のPERが高い理由

サービス業界はディフェンシブな業界ではないので、食品や医薬品などの業界と比べるとPERの変動は大きいです。

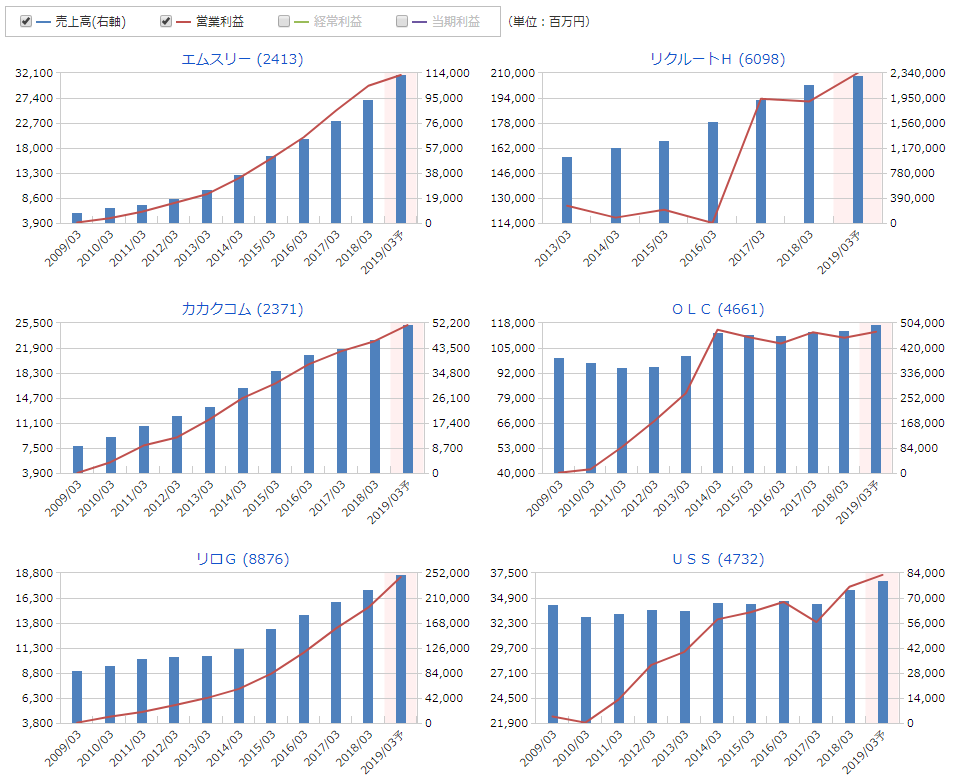

ですが、サービス業界では、エムスリー、リクルート、カカクコムなどのインターネット企業や、オリエンタルランド、リログループ、ユー・エス・エスなどの独自のビジネスモデルを持つ企業が、高成長企業として平均PERを押し上げています。

ユー・エス・エス(4732)のPER

ユー・エス・エス(4732)は国内のオートオークション最大手企業です。同社の東京会場は年間63万台を出品する国内最大のオートオークション会場で、この他に全国の17会場でオートオークションを開催しています。国内の出品台数シェアは2018年1-6月で40%でした(2017年8月に業界3位のJAAを子会社化)。

国内のオートオークション市場はリーマンショック以降伸び悩んでいますが、ユー・エス・エスは市場シェアの拡大により売上高を増やしてきました。ユー・エス・エスの国内市場シェアは1990年では7%しかありませんでしたが、2018年上期には40%まで到達しています。

ユー・エス・エスがシェアを拡大できた背景には以下のような理由があると思います。

- 愛知県でトップシェアを確立した後に1990年代から積極的に全国展開を進めた

- 国内オークション会場の積極的なM&A

- 衛星テレビオークションにより遠隔地からオークションに参加できる仕組みを早期から導入した

- 自動車の買取販売を行うラビットジャパンの買収や廃自動車リサイクル事業を行う阿鼻ぞの設立など、オークションとシナジーがある分野に積極的に進出

図:ユー・エス・エスの売上・営業利益・純利益の推移

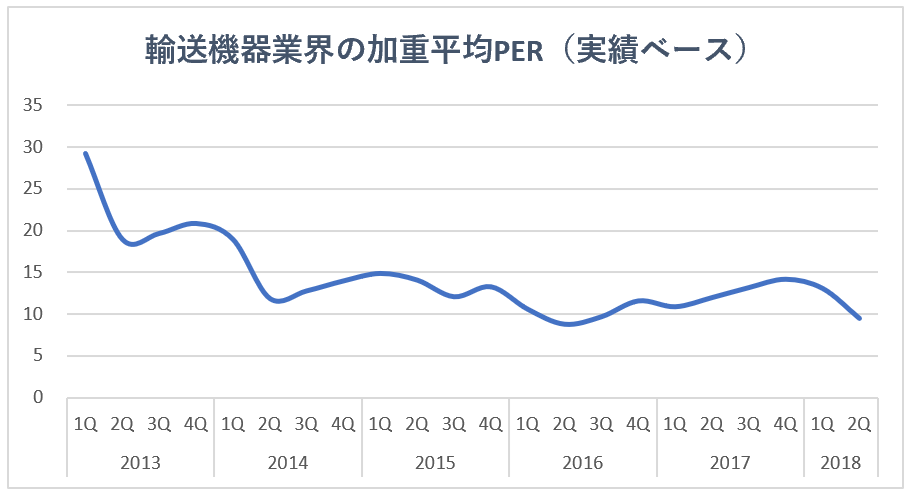

輸送機器業界のPERが低い理由

輸送機器は景気循環の影響を受けるのでもともとはPERの変動も大きかったんですが、ここ数年は以下のような理由で商社株のような万年割安株になってしまっています。

- 自動車販売台数は循環的なピークに近づいている(シクリカル銘柄の特性としてPERが低くなっている)

- 自動車産業はすでに成熟しており市場成長率が低い

- 電気自動車、自動運転車、カーシェアリングなどの普及によって、自動車業界の付加価値が自動車メーカーからテック業界に奪われる可能性がある

- 米国の関税上昇など保護貿易主義に対する懸念

金融業界(銀行、証券・商品、保険、その他金融)のPERが低い理由

金融株のPERが割安になっている一番の理由は長期金利の下落にあると思います。詳細は「金利と株価の関係」の記事を見てもらえればと思いますが、国債金利の下落によって銀行の稼ぎの源泉となる長期金利と預金金利のギャップが縮小し、PERも低下しました。

卸売業界のPERが低い理由

卸売業界のPERが低い理由は万年割安株と言われている商社株が原因です。5大商社(三菱商事、三井物産、伊藤忠商事、住友商事、丸紅)のPERは三菱商事を除いて全て8倍を下回っています。

商社株が万年割安株になっている理由には以下のようなものがあると思います。

- コングロマリットディスカウント(いろんな事業をやっていることによるバリュエーションのディスカウント)

- 資源株としてのボラティリティの高さ

- 純利益に占める持分法投資損益の割合が高く、利益のわりにキャッシュフローが少ない

コングロマリットディスカウントとボラティリティの高さはよく商社株が割安な理由として取り上げられていますが、個人的には一番の理由は3つ目のキャッシュフローが少ないことだと思います。

商社はたくさんの持分法適用会社に出資をしていますが、親会社である商社は持分法適用会社の純利益をそのまま受け取れるわけではありません。

商社が現金として受け取れるのは持分法適用会社が利益の中から支払う配当金のみなので、たとえ数百億円の利益が出たとしても、配当がゼロだとしたら商社のキャッシュフローに与える影響はゼロとなります。

例えば商社の中でも特にバリュエーションが低い伊藤忠の場合、2018年3月期の当期純利益は4,000億円でした。このうち2,160億円は持分法投資損益からくるものですが、キャッシュフロー計算書を見ると、実際に配当金として受け取った金額は1,100億円にとどまります。

この配当金受取額には持分法適用会社以外からの配当金も含まれているので、持分法投資損益からのキャッシュフローへの貢献は持分法投資損益の半分以下でした。

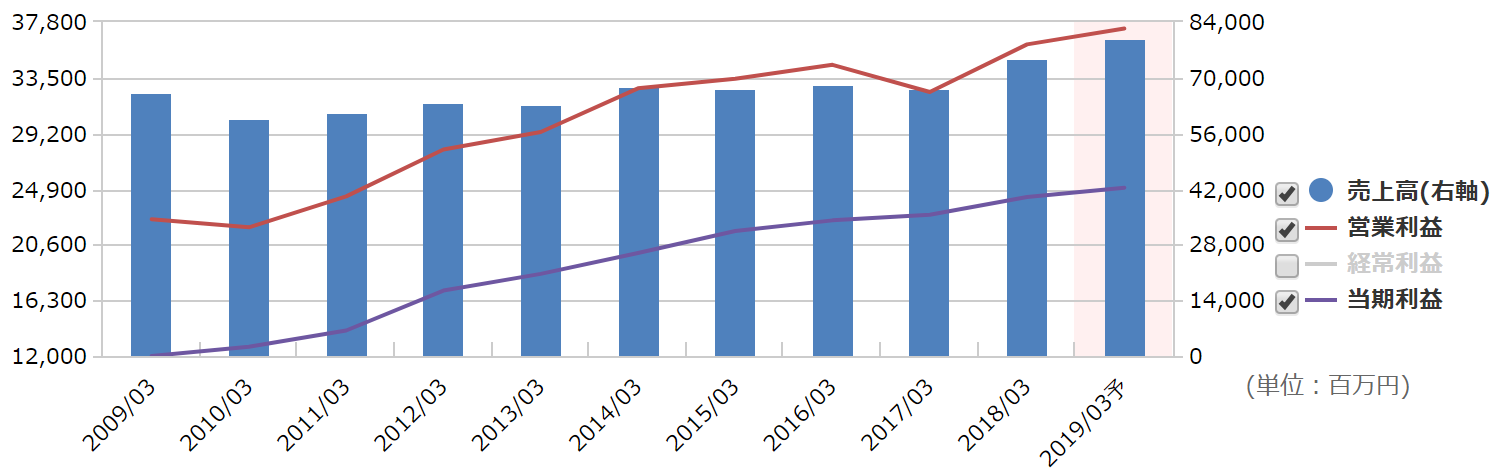

市況関連株(石油・石炭、鉄鋼、非鉄金属)のPERが低い理由

鉱業業界と同様で、これらの業界にはシクリカル業界のPERの特徴が当てはまります。

鉱業業界は今が業績のボトム水準にあるのでPERが高くなっていますが、石油・石炭などの市況関連株の利益は現在回復傾向にあり、業績のピークが意識されてPERは安くなっています。

図:新日鉄住金(5401)の売上・営業利益・純利益の推移

図:JFE(5411)の売上・営業利益・純利益の推移

業種別PERの特徴まとめ

業種別の平均PERの特徴をまとめると以下の通りです。

- 鉱業業界:原油価格の下落により一部の会社(国際石油開発帝石とK&Oエナジーグループ)の利益が縮小してPERを引き上げている

- 精密機器業界:日本に競争力があり、市場の安定した拡大も見込まれる医療機器メーカーのPERが業界平均を押し上げている

- 食品業界:ディフェンシブ業界としての安定性、海外での利益成長余地、株主還元の拡大余地、から全般的にPERが高い

- 医薬品業界:ディフェンシブ業界としての安定性、ネットキャッシュポジション、米国医薬品業界の高いバリュエーション、が日本の医薬品業界のPERを押し上げている

- 小売業界:良品家角やニトリ、ドンキホーテなど、独自のビジネスモデルで成長してきた企業が多い

- サービス業界:成長性の高いインタネット業界やオリエンタルランドなどの独自のビジネスモデルで成長してきた企業が業種平均PERを押し上げ

- 輸送機器業界:電気自動車、自動運転、カーシェアリングなどの驚異の台頭で自動車メーカーの成長期待が低下

- 金融業界:長期にわたる低金利の進行で銀行株は長期でアンダーパフォーム

- 卸売業界:純利益のわりにキャッシュフローが出ない商社株がバリュエーションを押し下げ

- 市況関連株:利益が回復傾向にある石油・石炭などの業界は市場ピークアウトを織り込んでPERが低下

PERの水準は「将来の利益成長率」と「リスクの大きさ」によって決まるので、基本的には「利益成長率が高くて安定している業界」ほどPERが高くなります。

一方で、景気循環株や市況関連株の場合はPERの変動が激しいので、「PERが安い時に買ってPERが高い時に売る」という投資戦略がなかなかうまくいきません。

なので、PERによる投資判断は「安定した利益成長が見込まれる企業が一時的な要因で業種平均PERよりも割安になって時」にこそうまくいきやすいです。

そして何よりも重要なのは、「PERが高い(低い)業界・銘柄には必ず理由があるので、単純にPERの水準だけを見て投資してはいけない」ということです。

PERが極端に高い・低い銘柄を見つけたら、その背景に原因を探す習慣を身につけましょう。PERという視点を通じて企業を見る習慣ができると、企業分析のセンスが磨かれてきます。